Справка 2-НДФЛ: что это, для чего нужна, заполнение и срок сдачи

Каждый официально трудоустроенный человек может запросить справку о доходах у работодателя. Она может требоваться в нескольких жизненных случаях. Работодатели тоже отправляют в налоговую справки 2-НДФЛ. Что это такое и как правильно заполняется? Об этом рассказывается в статье.

Понятие

Справка 2-НДФЛ – что это такое? Так называется документ, содержащий информацию о доходах и налогах в денежном эквиваленте. Его оформляют для всех работающих физических лиц. Деньги перечисляют работодатели государству за каждого наемного сотрудника.

Нужна и для работника справка 2-НДФЛ. Что это такое? Это справка, которую он может получить у работодателя. В ней указана информация с реквизитами организации и печать. Получить документ можно в бухгалтерии организации, где трудится работник. Налоговым кодексом установлен срок получения бумаги – 3 дня (без учета праздничных и выходных дней).

И работодателю нужно справка 2-НДФЛ. Что это такое в этом случае? Для работодателя это обязательная отчетность. Документ предоставляется сотруднику после письменного заявления. Иначе выдача бумаги может затягиваться.

Отличие от 3-НДФЛ

Плательщик обязан сам заполнять справку 3-НДФЛ и предоставлять ее в налоговую. Данный документ является декларацией, в которой фиксируются сторонние доходы (кроме рабочей занятости). Например, он нужен физическим лицам при продаже недвижимости, которая была в собственности меньше 3 лет. Тогда государство может удержать вычет.

3-НДФЛ сдается при наличии дополнительного источника денежного дохода. С этой справкой предоставляется еще и 2-НДФЛ с постоянной работы. Последний документ только подтверждает статус.

Что фиксируется в документе?

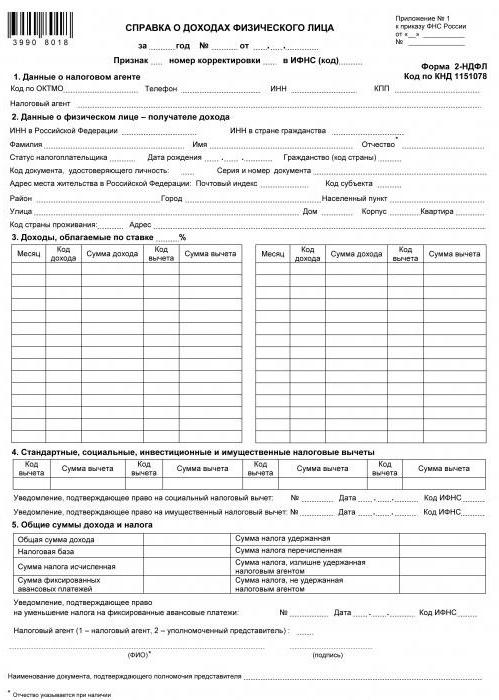

Заполнение 2-НДФЛ осуществляется по установленным правилам. Только тогда бумага будет действительной. В ней указывают реквизиты и сведения, относящиеся к сотруднику и работодателю:

- Наименование работодателя, включая обозначение реквизитов и кодов, по которым он зафиксирован в налоговом реестре.

- Паспортные данные работника.

- Сумма всего дохода, в том числе размер вычетов.

- Может быть информация о прочих вычетах с их кодами. Они могут быть имущественными, стандартными или социальными.

Такое заполнение 2-НДФЛ признано правильным. В случае обнаружения ошибок документ может быть признан недействительным. Правила заполнения должны знать специалисты в бухгалтерии.

Частые ошибки

Бланк признается недействительным, если в нем будут ошибки, зачеркивания, пропущенные поля. В этих случаях требуется заполнять новую справку. Ниже приведены рекомендации, которые позволят избежать ошибок:

- Нужно внимательно заполнять дату документа. Следует указывать ее цифрами.

- Печать надо ставить лишь в специальном месте, то есть внизу листа слева, около надписи «М.П.». Она должна быть понятной.

- Бухгалтеру следует внимательно заполнить поля, иначе даже малейшие неточности могут привести к серьезным последствиям. Следует проверить, есть ли подпись бухгалтера, которая выполняется лишь синей шариковой ручкой, а также четкость печати.

Коды в справке

Что значат коды в справке 2-НДФЛ? Они требуются для обозначения вида дохода, получаемого во время трудовой деятельности. Коды доходов в справке 2-НДФЛ следующие:

- 2000 – оплата труда.

- 2010 – выплаты по договорам гражданско-правового вида.

- 2012 – отпускные выплаты.

- 2300 – выплаты по временной нетрудоспособности.

- 2002 – премии за производственные результаты.

- 2003 – вознаграждения, не относящиеся к выполнению трудовых обязанностей.

- 2760 – материальная выплата.

- 2720 – подарок.

- 1400 – прибыль от сдачи в аренду имущества (исключая транспорт).

- 1010 – выплата дивидендов.

- 2510 – оплата за физлицо организациям и ИП.

- 2610 – выгода от экономии на процентах за пользование заемными средствами.

- 2762 – материальная помощь.

- 4800 – другие доходы.

Это основные коды доходов в справке 2-НДФЛ. Данная информация должна быть точной, поскольку это обеспечит грамотную отчетность.

Вычеты

Есть еще коды вычетов в справке 2-НДФЛ. Они действуют в разных случаях. Их применяют на ребенка до 18 лет и на учащихся очной формы до 24 лет:

- 114 – при предоставлении вычета на 1-го ребенка.

- 115 – на 2-го ребенка.

- 116 – на 3-го и остальных детей.

- 117 – на ребенка инвалида 1 или 2 группы.

Вычет в двойном размере на ребенка до 18 лет и учащихся очной формы до 24 лет предоставляется:

- 118 – на 1-го ребенка.

- 119 – на 2-го ребенка.

- 120 – на 3-го и остальных детей.

- 121 - на детей инвалидов 1 или 2 группы.

Вычет в двойном размере на детей до 18 лет и учащихся до 24 лет предоставляется родителю, если другой отказался получать:

- 122 – на 1-го ребенка.

- 123 – на 2-го.

- 124 – на 3-го и более.

- 125 – на детей инвалидов 1 или 2 группы.

Имущественные вычеты действуют по ст. 220 НК РФ:

- 311 – расходы по строительству, на покупку жилья, участков в РФ.

- 312 – расходы на проценты по займам, выданным на строительство или покупку жилья, участков в РФ.

О социальных вычетах говорится в пп. 2, 3 п. 1 ст. 219 НК РФ:

- 320 – расходы на обучение себя, сестры или брата до 24 лет.

- 321 – расходы родителя за обучение детей до 24 лет на дневной форме.

- 324 – расходы на медицинские услуги.

Профессиональные вычеты положены по ст. 221 НК РФ:

- 403 – расходы по выполнению работ на основе гражданско-правовых договоров.

- 404 – расходы по авторским вознаграждениям.

- 405 – сумма в пределах затрат, которые связаны в авторскими вознаграждениями.

Есть вычеты по доходам, которые не облагаются НДФЛ в пределах конкретных сумм (пп. 8, 28 ст. 2017 НК РФ):

- 501 – подарки, полученные от организаций, ИП.

- 503 – материальная помощь.

- 505 – выигрыши.

- 508 – материальная помощь при рождении ребенка.

Зачем требуется справка?

Справка формы 2-НДФЛ может требоваться в нескольких случаях. Часто работники заказывают ее для банков, которые проверяют платежеспособность. Справка 2-НДФЛ для кредита позволяет принять правильное решение по поводу выдачи займа. Ее нужно заказывать перед обращением в банк. Справка формы 2-НДФЛ требуется в следующих случаях:

- При необходимости получения налогового вычета. Часто бумага нужна определенным категориям граждан, к примеру, родителю ученика, который обучается в ВУЗе на платной форме.

- Участие в судах, спорах. В этом случае нужна информация с постоянного места работы.

- Подтверждать доход нужно при произведении расчета пенсии, для подтверждения статуса при опекунстве или усыновлении ребенка.

- С прошлой работы желательно потребовать сведения о зарплате и налогах, так как новым работодателям они потребуются. Часто бывшие руководители сами оформляют документ, но его можно запросить и самостоятельно при увольнении.

- Часто в иностранных консульствах во время оформления визы требуется предоставление справки, но обычно нужна выписка по счету с карты.

- Начисление пособий безработным в центре занятости.

Справка 2-НДФЛ для кредита требуется во многих банках, которые желают сотрудничать с платежеспособными клиентами. В документе должны быть сведения за последние полгода.

Справка при больничном и декрете

В следующих ситуациях может требоваться бумага при беременности или в декрете:

- При расчете пособия в социальных структурах, назначаемого как компенсацию ухода за ребенком.

- С увольнением должен выполняться расчет по декретному листу на основе данных последних 2 лет.

Женщинам, которые уходят в декрет, предоставляется пособие в полном размере от среднего дохода на месте работы. Сумма не зависит от стажа сотрудницы и других факторов. Для корректного расчета пособия нужно предоставить 2-НДФЛ с прошлого места работы, если работница числится в компании меньше 2 лет.

Зачем справка на новой работе?

Желательно сотруднику самостоятельно передать справку с прошлой работы, чтобы именно на ее основе рассчитывались пособия. Часто бывает так, что доход получается большим, если был предоставлен этот документ, а расчет выполнен не по общим правилам.

Работодатель может требовать 2-НДФЛ для правильного подсчета стандартных вычетов. В категорию работников входят лица, которым положены определенные вычеты.

Срок сдачи

Справка 2-НДФЛ за год предоставляется в налоговую. Данный отчет предполагает два статуса со своим сроком передачи:

- Статус «1» устанавливается, когда справки предоставляют в обычном порядке. Это нужно делать до 1 апреля года, который наступает за годом составления отчета.

- Статус «2» действует тогда, когда компания не может удержать с дохода НДФЛ. Такое случается при выдаче зарплаты в натуральной форме. Отчет следует подавать до 1 марта года, наступающего за годом формирования отчета. Если дата выпадает на выходной или праздник, то день передвигается на ближайший рабочий.

Необходимо придерживаться сроков сдачи справок 2-НДФЛ. Тогда не придется оплачивать штраф за просрочку.

Сколько действителен документ?

В ст. 23 НК РФ указано, что нет ограничений по сроку действия справки о налогах с доходов физлиц. Но на практике бывают случаи, когда в организациях, куда подается бумага, устанавливается ограниченный временной период. На предприятии может действовать срок распорядка документооборота.

Чтобы подтвердить платежеспособность, компания должна выдать справку, удовлетворяющую следующим параметрам:

- Актуальность сведений. Обычно нужна бумага, учитывающая все суммы, полученные работником, а также отданные государству за полгода.

- У принимающего не должно возникнуть вопросов и сомнений, относящихся к отсутствию корректировки данных.

Кредитные организации обычно устанавливают срок действия справки. Часто 2-НДФЛ действительна около 10-30 дней. При этом срок в каждом банке может быть разный.

Куда подается отчет?

В НК РФ сказано, что компания обязана направлять отчеты в налоговый орган по месту расположения, а предпринимателям это делать нужно по месту проживания. Организациям разрешено открывать филиалы и представительства, причем как в пределах своей местности, так и за ее пределами. Тогда основная компания, а также филиалы, должны предоставлять отчет по местам расположения.

НК установлено, что некоторые организации могут быть крупными налогоплательщиками. Тогда они могут сами выбрать, в какую инспекцию им отчитываться и где выполнять платежи налогов.

Как предоставляется отчетность?

Отчет передается в ФНС несколькими способами:

- В бумажной форме лично налоговому инспектору. Это разрешено тем фирмам, у которых немного наемных работников (до 10 человек).

- В бумажном виде почтой – заполненный документ отправляется в ФНС заказным письмом.

- В электронной форме налоговому инспектору. Отчет оформляется в специальной программе, а затем передается инспектору. Способ доступен при наличии работников до 3000 человек.

- Электронным документооборотом. Нужно выбрать оператора связи и подписать договор, оформить цифровую подпись.

Штраф за просрочку

Законом установлен штраф за несвоевременную сдачу справки. Компания должна будет оплатить по 200 р. за всех сотрудников, по которым были нарушения. Хоть сумма может показаться небольшой, но если дело касается большого количества работников, то выходит крупная цифра.

С 2016 года действует наказание за предоставление неверной информации по физлицам. Штраф за данное правонарушение составляет 500 рублей по каждому сотруднику, в сведениях которых выявлена неточность. Если компания сама обнаружит ошибку и подаст корректирующую информацию, то штраф не назначается.

Справка 2-НДФЛ должна заполняться по установленным правилам. Предоставлять ее должны по первому требованию сотрудников. Только верная информация делает данный документ законным.

Похожие статьи

- Срок действия справки 2 НДФЛ: подробная информация о документе

- Какие документы нужны для ипотеки: полный перечень

- Документ ф. 182н (справка о доходах)

- Налоговый социальный вычет на обучение. Декларация - социальный налоговый вычет

- Налоговый вычет по процентам по ипотеке: как получить, список документов

- Что нужно, чтобы взять кредит: какие документы?

- Налоговый резидент РФ. Статус налогового резидента РФ