Налоговый социальный вычет на обучение. Декларация - социальный налоговый вычет

В Налоговом кодексе РФ прописан ряд условий для получения гражданами вычетов. В числе распространенных оснований для оформления соответствующей привилегии — прохождение человеком учебы на платной основе. Многие россияне ходят на различные курсы, получают второе высшее образование или новую квалификацию. Государство дает им возможность ощутимо сократить расходы на учебу. Каким образом можно получить вычет за обучение?

Сущность налоговых вычетов

Для начала изучим специфику соответствующих компенсаций. Законодательством РФ установлен ряд оснований для получения гражданами налоговых вычетов - какие из них можно назвать самыми востребованными? В числе таковых — социальные. Они представлены в трех основных разновидностях. Это вычеты за обучение, лечение и участие в пенсионных программах. Получение социального налогового вычета любого типа предполагает, что человеку возвращается НДФЛ, уплаченный им же в государственный бюджет — с зарплаты и иных доходов. Величина соответствующих сборов составляет 13% от расходов на обучение, лечение или участие в пенсионных программах. Фактический размер выплат гражданину зависит от конкретного типа вычета. Получение соответствующих выплат возможно, если расходы гражданин производил лично.

Законодательством РФ предусмотрены не только социальные компенсации. В числе самых объемных по величине финансирования оснований для выплат налоговых вычетов — покупка квартиры. Это уже другой тип вычета — имущественный. Он также очень востребован россиянами в силу перспектив получить большую компенсацию — до 260 тыс. руб. по расходам на приобретение объекта недвижимости, а также еще до 390 тыс. руб. по издержкам на выплату ипотечных процентов.

Сумма социального налогового вычета того или иного типа в общем случае намного меньше. Но в силу единовременного формата соответствующих выплат — денежные величины могут быть ощутимыми. К тому же обучение в некоторых вузах может быть сопоставимо с расходами на приобретение недвижимости. Далее мы рассмотрим специфику компенсаций, основание для которых — участие гражданина в образовательных программах.

Общие о сведения о вычете за обучение

Налоговый социальный вычет за обучение гарантируется государством в случае расходования гражданином личных денежных средств, направленных на оплату услуг образовательных учреждений, которые предоставлены в отношении заявителя, его детей, которым еще не исполнилось 24 лет и которые учатся по очной форме, братьев и сестер.

Важный критерий — наличие у организации, в которой преподаются соответствующие учебные программы, необходимых лицензий. Учеба должна быть оплачена, как мы отметили выше, гражданином лично. Если, например, он проходил курсы повышения квалификации, оплаченные работодателем, то вычет не может быть ему предоставлен.

Максимальная сумма денежных средств, с которых может быть исчислен налоговый социальный вычет за обучение — 120 тыс. руб. в год, если гражданин оформляет компенсацию за свое обучение. Количество контрактов с учебными заведениями не имеет значения — денежные средства, перечисленные нескольким образовательным организациям за определенный год, суммируются. Если гражданин желает получить компенсацию за обучение своих детей, то соответствующая сумма составляет 50 тыс. руб. на ребенка. Фактически возвращается, как и в случае с любыми другими вычетами, предусмотренными государством, 13% от расходов на обучение — но при условии, что их величина не превышает указанные значения.

Пример расчета вычета

Рассмотрим пример расчета вычета за учебу. Предположим, человек прошел курс менеджмента в бизнес-школе и заплатил за него 140 тыс. руб. В качестве основания для исчисления компенсации он сможет использовать 120 тыс. руб., то есть установленную законом максимальную величину расходов по социальным вычетам. Фактически он сможет получить 13% от этой суммы, то есть 15 600 руб.

Отметим, что, в отличие от имущественных выплат, любого типа социальный налоговый вычет — на лечение или учебу, - оформляемый за конкретный год, может быть исчислен только на тех перечислениях НДФЛ, которые были произведены в течение него. Что это значит? Если НДФЛ с зарплаты или иных доходов гражданина не хватило на полное получение вычета за определенный год, то неиспользованный его остаток не переносится на следующие периоды.

В свою очередь, если с зарплатой все в порядке, но расходы на учебу — больше установленной законом максимальной величины в 120 тыс. руб., то сумма, что превышает соответствующий показатель, вполне может быть перенесена на следующие годы — но не более чем на 3. Условно говоря, по нашему примеру образуется неизрасходованный остаток расходов на учебу в размере 20 тыс. руб. Он может быть использован в качестве основания для вычета в году, который следует за тем, когда был выплачен первый вычет.

Алгоритм получения вычета: единовременная выплата

Для того чтобы получить налоговый социальный вычет за обучение, человек может обратиться в Федеральную налоговую службу в любой день года, который следует за тем, когда заявитель оплачивал учебные программы. Данная схема — одна из двух, что предусмотрена законодательством РФ.

Для оформления соответствующей выплаты необходимо подготовить особый комплект документов. Обычно он предполагает включение следующих источников:

- декларацию по форме 3-НДФЛ (ее можно заполнить самостоятельно или обратившись к консультантам);

- справка 2-НДФЛ (ее выдает бухгалтерия на работе);

- копия договора с учебным заведением — или несколькими, в котором указаны реквизиты лицензии (либо отдельно — копию соответствующего разрешительного документа);

- при необходимости — дополнительные соглашения с образовательными организациями (например, в случае изменения стоимости учебы);

- если компенсируется обучение детей, братьев либо сестер, понадобятся справка о подтверждении очной формы учебы, а также документы, удостоверяющие родство;

- при оформлении вычета за участие детей в образовательных программах: свидетельства о рождении;

- документы, подтверждающие оплату обучения за счет личных расходов гражданина.

Специфика декларации

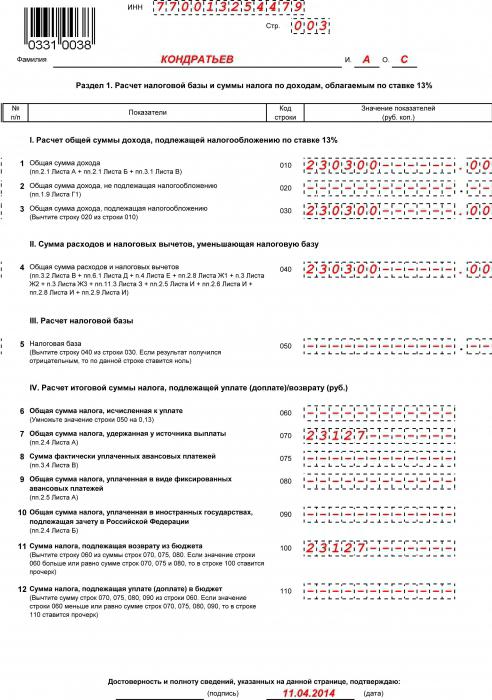

Обычно не возникает никаких сложностей со сбором отмеченных источников. Однако документ, который должен гарантированно не содержать ошибок - декларация по форме 3-НДФЛ. Рекомендуется доверять ее составление профессионалам. Как правило, в ней указываются все доходы гражданина за налоговый год.

Ниже - пример одной из страниц заполненной декларации 3-НДФЛ.

Самое главное в данном случае - не ошибиться в цифрах.

Вычет по рассматриваемой схеме выплачивается в течение 90 дней после того как будет подано заявление на социальный налоговый вычет в ФНС — на расчетный счет, указываемый в заявлении. Но есть и другой сценарий. Дело в том, что всегда можно получить социальный налоговый вычет через работодателя. Рассмотрим данный механизм подробнее.

Оформление вычета через работодателя

Выплата любого - социального, имущественного - налогового вычета осуществляется за счет перечисленных гражданином сумм НДФЛ в бюджет, как правило, с зарплаты. Однако законодательством РФ предусмотрен альтернативный сценарий пользования соответствующей привилегией — в виде законной неуплаты налога на доходы физических лиц в пределах сумм и временных периодов, соотносимых с размером вычета. Таким образом, как только человек получает право на вычет по факту произведенных личных расходов, то он сразу же может воспользоваться возможностью не перечислять государству НДФЛ в установленных пределах.

Правда, алгоритм оформления соответствующей компенсации будет отличаться от такового в первом сценарии. Сначала необходимо обратиться в ФНС и передать заявление на социальный вычет. На руках нужно иметь, в принципе, те же документы, что и в первом случае. Не нужны только справка 2-НДФЛ, а также подтверждающая доходы по форме 3-НДФЛ декларация. Социальный налоговый вычет в рамках данного формата должен быть одобрен налоговой — и это подлежит документальному подтверждению. ФНС, таким образом, проверив заявление гражданина вместе с прилагающимися документами и убедившись в их корректности, направляет человеку уведомление о том, что он вправе пользоваться вычетом. Данный источник необходимо передать в бухгалтерию — и на его основе с НДФЛ с зарплаты выплачиваться в бюджет не будет, пока его исчисленная величина не достигнет предельных сумм компенсации, что установлены законодательством.

Какую схему оформления вычета выбрать?

Какой социальный налоговый вычет — по первой схеме или по второй - лучше выбрать? Однозначные аргументы в пользу одного из вариантов подобрать сложно. Кому-то психологически предпочтительнее единовременная выплата в силу того, что она может быть большого объема. Другим больше подойдет вариант с законной неуплатой НДФЛ и получением в течение некоторого времени большей зарплаты, чем обычно.

С точки зрения положений НК, социальный налоговый вычет обоих типов будет одинаковым в номинальном выражении. Но если, например, воспользоваться вторым вариантом, то высвобождающиеся денежные суммы — в виде неуплаченных НДФЛ в бюджет - можно инвестировать в банковский вклад с процентами. Тем самым человек получает возможность защититься от инфляции. В свою очередь, единовременная выплата, которая перечисляется только по окончании года, может успеть значительно обесцениться к моменту фактического перечисления гражданину.

Можно комбинировать обе схемы. Например, если человек заплатил за учебу в октябре, то он может, получив в установленном порядке уведомление от ФНС, не платить НДФЛ до конца года, а по его завершении оформить компенсацию по оставшейся сумме в рамках единовременной выплаты. Подобная схема может быть использована также и при обращении в ФНС по вопросам имущественных вычетов.

Выплаты за обучение и другие вычеты

Рассматриваемая выплата за обучение — это социальный налоговый вычет. К таковым относятся также компенсации за лечение и пенсионное обеспечение. Важнейший аспект, касающийся взаимного влияния указанных типов вычетов: предельная сумма, указанная выше - в 120 тыс. руб. в год - делится на все компенсации. Если, например, человек компенсировал 13% от 100 тыс. руб. за обучение, то вернуть НДФЛ за лечение или участие в пенсионных программах он сможет только с 20 тыс. руб.

За обучение в каких заведениях выплачивается вычет?

Выше мы отметили, что одним из ключевых критериев предоставления гражданину права на вычет является наличие у образовательного учреждения, в котором он или его родственники прошли учебу, лицензии. Остальное — тип учреждения, направленность обучающих программ, методика преподавания — значения не имеет. Налоговый социальный вычет можно оформить на основе правоотношений с детскими садами, школами, учебными центрами, вузами, лицеями. Это могут быть как частные, так и государственные или муниципальные организации.

Успешность прохождения обучения также не играет роли. Вполне возможно, что человек не успевал регулярно ходить на занятия, вследствие чего не смог освоить содержание программ и успешно сдать экзамены. Это не может быть основанием для отказа ФНС в исчислении и выплате налогового вычета рассматриваемого типа. Предоставления каких-либо документов, подтверждающих успешное окончание обучения, например, диплома, не требуется.

Оформление вычета за учебу: нюансы

Рассмотрим некоторые примечательные нюансы, характеризующие оформление вычета за учебу.

Прежде всего стоит отметить, что соответствующая компенсация установлена только для тех налогоплательщиков, которые платят НДФЛ в размере 13%. То есть это физлица, являющиеся резидентами РФ. Граждане, которые основную часть времени живут за рубежом, имеют другой статус и платят налог в размере 30%. При этом не имеет значения, является ли человек обладателем российского паспорта или он иностранец. Можно, к слову, отметить, что подданные других государств, легально проживающие в России, наравне с гражданами РФ могут получать налоговые вычеты — если они платили НДФЛ по ставке в 13% как резиденты. Рассматриваемые компенсации не могут быть оформлены с УСН, ЕНВД или налога на прибыль, даже если человек — ИП, то есть имеет статус физлица.

Оформлять вычет за обучение детей может любой родитель — не обязательно тот, который, например, заключал договор с образовательным учреждением. При этом один родитель не может оформить соответствующую выплату за другого, который, как вариант, прошел где-либо обучающие курсы. Граждане могут получать компенсацию за обучение только своих детей, оплата учебы внуков в общем случае не компенсируется.

В случае с имущественным вычетом - при покупке квартиры - человек вправе рассчитывать на компенсацию не только основных расходов, но также и процентов по ипотеке. Социальные компенсации не предполагают аналогичного механизма — например, в том случае, если гражданин воспользовался целевым кредитом на образование. Законодательством РФ, в принципе, не предусмотрено официальных критериев отнесения подобных займов к категории тех, что направлены на обучение — в отличие от ипотеки, которая регулируется отдельными источниками права на федеральном уровне.

Как часто можно пользоваться вычетом за обучение?

Предоставление социального налогового вычета за обучение возможно, как мы отметили выше, только один раз в год — при единовременной схеме выплат, либо в течение периода, пока размер исчисленного НДФЛ, который можно законно не уплачивать в казну, не достигнет установленных законом пределов. Однако если в следующем году человек продолжил учебу - в том же учреждении или в каком-либо другом, - у него вновь возникает право на компенсацию в размере 13% от соответствующих расходов. Конкретный срок приобретения права на вычет не имеет значения — важен размер денежных средств, которые формируют основание для законной неуплаты НДФЛ в бюджет. Пока он не превысил 120 тыс. руб. в год — выплаты будут идти, впоследствии — перенесутся на следующий год. Но для их получения гражданину нужно будет вновь обратиться в ФНС.

Количество контрактов человека с учебными заведениями не ограничено законодательством, равно как и общая сумма расходов на учебу. В этом смысле социальные налоговые вычеты по НДФЛ отличаются от имущественных. Как только человек получил соответствующую компенсацию в 260 тыс. руб. - за покупку квартиры или нескольких объектов недвижимости, - впоследствии он больше не сможет пользоваться правом на имущественный вычет. Аналогично все выглядит и в случае расчетов между ним и государством по вычету, исчисляемому на основе ипотечных процентов.

Похожие статьи

- Налоговый вычет за обучение можно вернуть за 3 года

- Возврат налога за лечение. Возврат подоходного налога за лечение

- Налоговый вычет по процентам по ипотеке: как получить, список документов

- Документы на возврат 13 процентов за обучение

- Налоговый вычет на детей. Коды налоговых вычетов

- Как правильно оформить документы на налоговый вычет на лечение зубов?

- Стандартные налоговые вычеты на детей. Как высчитать налоговые вычеты на детей?