Что такое банковский перевод денег? Виды банковских переводов

Исходя из размера участия комбанков в международных расчетах выделяют 3 формы последних. Первая – банковский перевод, он подразумевает минимальное участие комбанков (проведение платежного поручения). Более значительное участие наблюдается во второй форме – инкассо (мониторинг представления товарораспорядительных документов посредством перевода, их выдача поставщику на основании инструкции доверителя). Третья форма подразумевает максимальное участие комбанков – аккредитив (представление платежного поручения бенефициару, которое реализуется в ходе выполнения последним главных условий, прописанных в аккредитиве).

Очевидно, что возрастает экспортное обеспечение: минимальная величина при банковском переводе взимается за фактически отгруженный товар, а максимальная - при аккредитиве, выступающем денежной гарантией своевременной оплаты банком поставленного товара лицу, который открыл аккредитив.

Банковский перевод, как и остальные формы, проводится в безналичной форме, точнее посредством платежного поручения, адресуемого одним банком другому, причем товарораспределительные коммерческие документы (транспортные, счета и пр.) направляются импортеру от экспортера напрямую, минуя банки.

Специфика данного вида перевода

Банковский перевод – удобный недорогой способ перечисления денег как в нацвалюте, так и в иностранной. Отправитель вписывает данные получателя, банковские реквизиты его банка.

Банки внедряют новые схемы отправлений (банковских) в ходе конкурентной борьбы, их основные критерии – тарифы, скорость перевода.

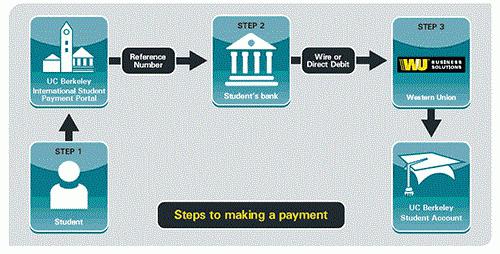

В данной сфере есть компании, которые весьма популярны из-за продвинутости своего бренда, к примеру, Western Union, располагающая масштабной сетью денежных приемных пунктов, не уступающих по критерию функциональности знаменитым компаниям.

Переводы физических лиц

Для данной категории граждан весьма привлекателен банковский перевод денег, он функционирует без какого-либо дополнительного соглашения (агентского), по которому взимается оплата оператора, к примеру, «Аваль-экспресс».

У срочных переводов есть альтернатива – пересылка с обязательным открытием счета. При отсутствии срочности и наличии значительной денежной суммы лучший вариант – открытие личного текущего банковского счета, затем перевод средств на счет уже получателя.

Банковский перевод может производиться без открытия счета, через зачисление на банковский счет, наличными.

Без открытия текущего счета можно отправить деньги как на свое собственное имя, так и на имя другого. Экономические взаимосвязи 2-х субъектов поддерживаются разными формами взаиморасчетов (банковских). В целях проведения клиентских платежей между банками может быть определен договор на осуществление аккредитивных, инкассовых, прочих операций.

Прямые банковские переводы

Непосредственные корреспондентские взаимосвязи между банками имеют вид договора между определенным количеством кредитных учреждений, они позволяют проводить прямые переводы (без участия расчетно-кассового центра).

Экспортный международный банковский перевод – перечисление денежных средств за экспорт товаров, услуг посредством иностранного лица при указании способа возмещения требуемой суммы к выплате банку.

Выбор разновидности денежного отправления по ВТК устанавливается сторонами соглашения. В ходе проведения банковского перевода банки не ответственны за услуги (отгрузку товара, передачу документов), ввиду чего перевод практикуется при условии неопределенных рыночных взаимосвязей в стране.

Участники рассматриваемого банковского перевода

Ими выступают:

- Перевододатель – лицо, которое выдает первое платежное поручение в процессе кредитового перевода.

- Бенефициар – лицо, которое указано в реквизитах платежного поручения как получатель средств по итогам кредитового перевода.

- Банк-получатель – тот, который принимает платежное поручение.

- Банк-посредник – всякий банк-получатель, который не является банком перевододателя, бенефициара.

Банковский перевод на счет

Если подумать, с ним мы сталкиваемся очень часто. Оплата мобильной связи, коммунальных услуг, интернета, всевозможных курсов - это и есть оплата банковским переводом. По сути, отправка перевода физлицу выглядит так же. Для этого необходимо заполнить бланк, указать в нем наименование банка получателя, 20-значный номер счета корреспондирующего банка, паспортные данные самого адресата. В случае осуществления перевода на счет получателя дополнительно необходимо указать номер его счета или карты (если перевод денег на банковскую карту).

Дополнительно может потребоваться еще и банковский SWIFT-код, туда производится перевод. Сведения по нему можно уточнить в банке.

Произвести его можно двумя способами - использовав при этом либо банковский перевод наличными через кассу банка, либо с личного счета. Понятно, что за данную операцию банк взимает комиссию, ее размер зависит от границ перевода (по стране или за рубеж), валюты. Она может быть фиксированной - 10-25 долларов США независимо от величины перевода, в качестве процента от переводимой суммы (0,5-2%), смешанной (фиксированная ставка и небольшой процент).

Срок перевода зависит от числа банков-посредников, через которых будет производиться перевод, к примеру, в столицу либо Берлин средства дойдут за пару дней, а вот в российскую глубинку – минимум через неделю.

Итак, мы узнали, что существует 2 способа отправки денег в рассматриваемом аспекте:

- Банковский перевод наличными.

- С индивидуального счета.

Расчеты банковскими переводами

Ранее уже упоминалось определение рассматриваемого понятия. Напомним, что международный банковский перевод – форма расчетов, проводимая в соответствии с договором, на основании которого банк перевододателя осуществляет за определенную комиссию от его имени и по его поручению (счет открыт в этом банке) денежный перевод в банк бенефициара в пользу последнего (указан в поручении).

Система SWIFT

Это сообщество межбанковских финансовых телекоммуникаций (всемирных). Данная система банковских переводов является международной организацией в области финансовых телекоммуникаций, основные направления деятельности которой следующие:

- предоставление надежного, конфиденциального, оперативного, эффективного, защищенного от неправомерного доступа телекоммуникационного банковского обслуживания;

- проведение мероприятий по стандартизации методов, форм обмена фининформацией.

Как осуществить рассматриваемый перевод?

Операция банковского перевода включает:

- Экспортер передает требуемый пакет документов согласно заключенному контракту, импортеру.

- Другая сторона – импортер - выставляет в свой банк платежное поручение.

- Банк, обслуживающий импортера, направляет приказ касательно перечисления определенной суммы в пользу экспортера в банк корреспондента.

- Последний перечисляет денежные средства, списывая их с корсчета банка, обслуживающего импортера, в банк экспортера.

- Банк, обслуживающий экспортера, зачисляет принятые средства уже на счет экспортера, затем авизует его о поступлении конкретной суммы денег.

Заявление в качестве документа по платежно-банковским операциям

Заявление на банковский перевод (по-другому, инструкция по проведению банковского перевода) – специальный документ, в котором клиент просит осуществить перевод соответствующей суммы денежных средств в счет оплаты счетов переводополучателя (инкассированных документов).

Структура заявления на банковский перевод

В нем перевододатель указывает следующие данные:

- полное (расшифрованное) наименование плательщика;

- номер дебетуемого банковского счета;

- код суммы, валюты платежа;

- расшифрованное наименование бенефициара, номер счета его;

- название, номер, дату документа, на основании которого осуществляется оплата;

- лицо, которое несет расходы на проведение перевода (почтовые, телефонные расходы, банковская комиссия);

- цель, назначение перевода (название товара, услуг, которые оплачиваются данным переводом).

Если сумма платежа в валюте другой стороны, а сам платеж имеет отличную валюту, в заявлении прописывается курс перерасчета либо способ установления данного курса. Это заявление подписывается руководителем, главным бухгалтером (их заместителями), затем скрепляется печатью.

Банки, которые принимают к исполнению такого рода заявления при оплате такого поручения, как инкассовое, осуществляют процедуру строго под расписку, она делается на копии заявления (поданного). В случае, когда перевод предусматривает еще и оплату товара, который импортируется, в данном документе указывается и срок его отгрузки в России.

Правовые особенности проведения сделок посредством банковских переводов

Расчеты с использованием платежных поручений – форма, которая достаточно часто применяется в имущественном обороте. Существуют правоотношения, в которых применение данной формы расчетов приобретает приоритетный характер, например во взаимосвязях касательно поставок товаров покупатель производит оплату поставленных товаров с соблюдением установленного порядка, формы расчетов, которые предусмотрены договором поставки. Когда в соглашении сторон порядок, формы расчетов не зафиксированы, они производятся посредством платежных поручений.

Применение такой формы расчетов подразумевает, что банк обязан по поручению своего плательщика перевести конкретную сумму из средств, находящихся на счету его, на счет лица, указанного плательщиком, в данном банке либо другом указанном банке в предусмотренный законом срок. Если в договоре не предусмотрен более короткий срок или не устанавливается традициями делового оборота, используемыми в практике банка, то отталкиваются от установленного на основании закона.

Похожие статьи

- Банковские реквизиты. Что нужно знать при переводе средств

- Реквизиты - это самое важное при любой банковской операции!

- Как получить перевод "Вестерн Юнион" в России?

- Банки Кипра: список, открытие счетов

- Пополнение карты "Стрелка": все способы

- Какая комиссия Сбербанка за перевод денег с карты на карту?

- Деньги: определение, функции, виды и история возникновения