Прямое возмещение убытков по ОСАГО: заявление, условия, порядок

Водитель не имеет права управлять своим авто или мотоциклом без водительского удостоверения, документа о регистрации автомобиля, технического свидетельства о прохождении осмотра и страхового полиса. Именно документ, подписанный со страховой компанией об обязательном страхования гражданской ответственности владельцев транспортных средств, или ОСАГО, защищает интересы пострадавших в дорожно-транспортном инциденте граждан, а также их имущество. С целью уменьшения сроков выплаты страхового возмещения и упрощения оформления документов, в августе 2014 года внесли поправки в Закон про автогражданку. Эти изменения внедрили процедуру прямого возмещения убытков (ПВУ) по ОСАГО.

Что такое «Система прямого возмещения убытков»?

Страховые выплаты, покрывающие полученный имущественный ущерб по договорам ОСАГО, ранее проводились страховой компанией, которая реализовала полис виновнику дорожного происшествия. Складывалась ситуация, когда пострадавшему человеку приходилось тратить много личного времени для посещения офиса страховой компании виновника аварийного события, чтобы получить страховую выплату. Условия претерпели изменения 2 августа 2014 года. От этой даты и по сегодняшний день, пострадавший в транспортном событии имеет законное право воспользоваться услугами страховщика, у которого застрахована его гражданская ответственность, и потребовать выплату возмещения за поврежденный автомобиль.

ПВУ или Европротокол?

Введение прямого возмещения убытков внесло путаницу для обычных пользователей ОСАГО своей схожестью. Однако разница в понятиях существенная.

Европротокол – это документ, который оформляется на месте произошедшего дорожно-транспортного события одним из его участников, однако вся информация в нем фиксируется подписями двух водителей. Этот документ заполняется при условии, что сумма причиненного ущерба не превышает пятидесяти тысяч рублей, а также никто из граждан не пострадал. При заполнении Европротокола работников полиции на место происшествия не вызывают.

Прямое возмещение ущерба – это действующая статья закона, которая дает возможность страхователю направиться к своему страховщику за получением по ОСАГО выплаты страховки в случае аварийного события при наличии определенных законодательством условий.

В случае применения любого из понятий есть сходные характеристики происшествия с транспортными средствами: не пострадали люди и не повреждено имущество.

Основные критерии для ПВУ

Законодательного документа о прямом возмещении ущерба как такого не существует. Для качественной реализации ПВУ были усовершенствованы критерии в Законе «Об обязательном страховании гражданской ответственности владельцев транспортных средств». После таких поправок были доработаны «Правила ОСАГО» и «Соглашение о прямом возмещении убытков по ОСАГО». В этих документах разработаны основные требования для прямого покрытия убытков ОСАГО, наличие которых позволит его применить, если:

- дорожно-транспортное событие произошло при участии двух автомобилей (с 25 сентября 2017 года количество авто может быть больше);

- у всех участников происшествия есть договора ОСАГО, которые действуют на момент страхового события;

- повреждения получили только транспортные средства (жизнь или здоровье граждан, а также прочее имущество не пострадали);

- виновник произошедшего инцидента четко определен;

- страховщики участников дорожного инцидента имеют действующие разрешительные документы (лицензии).

Когда ПВУ не действует

Если обстоятельства ДТП не подходят хотя бы по одному из вышеперечисленных критериев, пострадавшие в страховом событии не смогут оформить бланк заявления о прямом возмещении убытков по ОСАГО непосредственно в офисе организации, с которой заключен договор автогражданки. За получением выплаты необходимо будет обратиться в офис страховщика виновника аварии и действовать на общепринятых условиях.

Кроме того, существует еще ряд причин, по которым невозможно получить прямое возмещение убытков по ОСАГО, а именно:

- выяснение обстоятельств по сути произошедшего происшествия требует судебного вмешательства;

- аварийный инцидент оформлен не в соответствии с утвержденным порядком;

- между участниками страхового события нет четкого согласия, и существуют разные позиции по вопросам выплаты;

- ответственность одного из участников застрахована по международному обязательному страхованию «Зеленая карта».

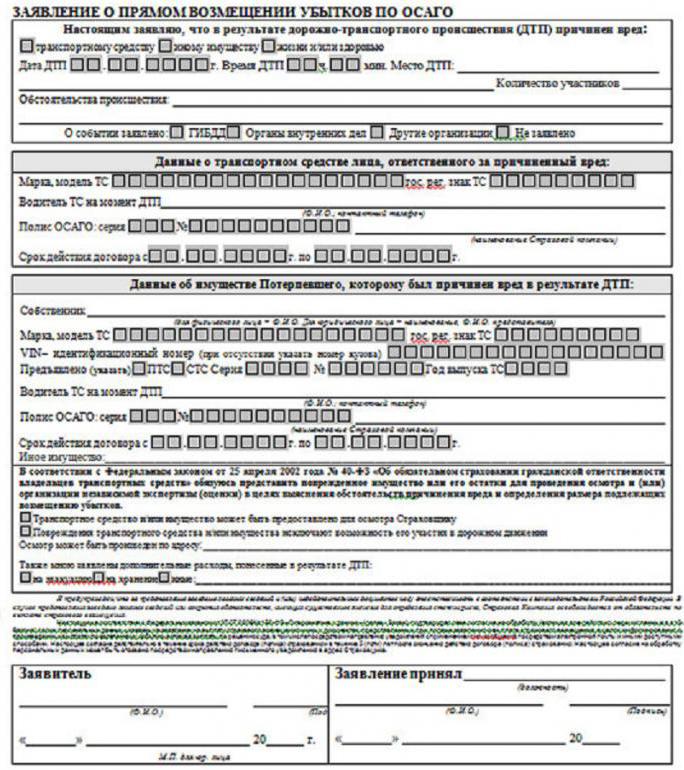

Оформление заявления о прямом возмещении убытков по ОСАГО

Чтобы приблизить момент получения компенсации, пострадавшему участнику аварии необходимо прежде всего заполнить шаблон заявления. Бланк о прямом возмещении убытков по ОСАГО можно распечатать с интернет-страницы страховщика или получить непосредственно в офисе страховой компании. Внося информацию в бланк, необходимо сконцентрировать внимание на обязательных полях для заполнения:

- название страховой компании, которое следует переписать с договора автогражданки;

- фамилия, имя и отчество, а также место проживания;

- если оформлением документов занимается поручитель, то необходимо внести информацию о нем;

- детальные обстоятельства произошедшего дорожно-транспортного инцидента;

- сведения о виновнике аварии, его транспортном средстве;

- условия предоставления автомобиля для определения нанесенного убытка.

Документы, необходимые для получения страховой компенсации по системе ПВУ

Кроме подачи правильно оформленного заявления на прямое возмещение убытков ОСАГО, «Альфастрахование», как и прочие ведущие страховые компании, требует определенный законодательно перечень документов:

- Извещение о дорожно-транспортном происшествии. Для этого используется бланк Европротокола, который заполнен и подписан участниками события собственноручно без привлечения работников полиции. В случае фиксации ДТП инспектором полиции и оформления протокола к заявлению прилагается официальная справка по утвержденной форме №748.

- Копии протокола и прочих документов, которые были оформлены на месте произошедшего аварийного события прибывшими работниками полиции.

- Копия документа о регистрации транспортного средства или доверенность на управление автомобилем.

- Денежные документы, которые подтверждают факт оплаты услуг эвакуатора, транспортного эксперта, адвоката и прочих специалистов, непосредственно связанных с устранением и минимизацией последствий ДТП.

- Нотариально оформленная доверенность на получение суммы страховой выплаты, если в этом есть необходимость.

Дополнительный перечень документов

Основной перечень документов по страховке ОСАГО для выплаты страховые компании могут дополнить:

- копия договора страхования ОСАГО;

- копия документа, подтверждающего особу страхователя, пострадавшего в ДТП (паспорт, водительское удостоверение, заграничный паспорт);

- банковские реквизиты для перечисления суммы страхового покрытия убытков на расчетный счет пострадавшего клиента.

Этапы оформления выплаты страховой компенсации

Порядок прямого возмещения убытков по ОСАГО предусматривает поэтапное прохождение документов, вплоть до отказа либо осуществления страховой выплаты:

- Документальное оформление дорожного происшествия (протокол ГИБДД, Европротокол).

- Сбор и предоставление всех документов в офис страховой организации не позднее пяти рабочих дней.

- Ответственные работники страховщика после обработки документов либо отказывают в проведении выплаты, либо далее заканчивают оформление расчетов.

- Оценщик страховой компании осматривает поврежденный транспорт и проводит оценку нанесенного убытка. В случае если предварительные расчеты занижены, страхователь имеет право сделать независимую экспертизу. Однако ее стоимость будет оплачена страхователем.

- После согласования суммы убытка страховое возмещение перечисляется на банковский счет пострадавшего. Если страхователь дает согласие на проведение восстановительных работ в определенной автомастерской, то денежные средства перечисляются на ее счет.

- Страховщик, перечисливший страховое возмещение пострадавшему страхователю, проводит взаиморасчеты со страховой компанией виновника ДТП.

Отказ в прямом покрытии убытков

Бывают ситуации, когда по всем имеющимся признакам страховая компания обязана начислить и выплатить страховое возмещение. Однако страховщик направляет страхователю официальный отказ в прямом возмещении убытков по ОСАГО. Причины, по которым не проводится выплата, следующие:

- аналогичное заявление на выплату было направлено в страховую компанию виновника;

- извещение о дорожно-транспортном событии было заполнено на форме Европротокола, хотя обстоятельства требовали привлечения работников ГИБДД;

- авария произошла при участии в соревнованиях, учению управления автомобилем, испытаниях транспортного средства;

- во время транспортной аварии повреждены материальные ценности, ценные бумаги, антиквариат;

- участники дорожно-транспортного инцидента оспаривают степень вины и обстоятельства аварии, что требует судебного вмешательства;

- задержка в уведомлении страховщика о произошедшем событии;

- пострадавший страхователь требует возмещения морального вреда или потери возможной прибыли;

- страховщик виновника ДТП не подписывал Соглашение о ПВУ.

Особенности прямого возмещения убытков по ОСАГО

При прямом возмещении ущерба учитываются некоторые нюансы. Сумма страхового возмещения варьируется в зависимости от вида дорожно-транспортного события. Принимая во внимание эти различия, страховщик виновника произошедшего события перечислит денежную сумму только в пределах этих ограничений. Учитывая действие таких норм, все страховщики, участники Соглашения о ПВУ, без проблем расстаются с небольшими выплатами. В то же время если сумма ущерба значительная, то следует ожидать от своей страховой компании занижения сумм начисленного ущерба.

Что делать, если страховщик отказал в ПВУ

Получение отказа в прямом возмещении убытка от своей страховой компании не является поводом, чтобы отказаться от получения выплаты. Для этого следует обратиться в страховую компанию виновника дорожно-транспортного происшествия. В этом случае процесс немного затянется, однако есть прекрасный шанс получить страховую выплату от чужого страховщика.

При этом следует помнить, что все необходимые для выплаты документы следует заполнять в соответствии с правилами и обстоятельствами происшествия. Ложная информация приведет не только к задержке в выплате, но и к полнейшему отказу в возмещении убытков.

Кто имеет право на ПВУ

Учитывая последние изменения в Федеральном законе (ФЗ) «Об ОСАГО» прямое возмещение убытков проводится как потерпевшему страхователю, так и владельцу договора страхования автогражданки. Сообщение о дорожно-транспортном происшествии и заполнение форм на ПВУ может подать не только собственник транспортного средства, который вписан в техпаспорт, но и водитель, управляющий автомобилем на законных основаниях: имел доверенность на автомобиль, был вписан в действующий полис.

Варианты страховой выплаты

Действующие условия прямого возмещения убытков ОСАГО предусматривает две возможности получения страхового покрытия полученных убытков: денежная и натуральная. Начиная с мая 2017 года денежная система страхового покрытия перестала быть основной формой. Теперь страховые компании обязаны предложить страхователю провести ремонт поврежденного автомобиля в заранее согласованной автомастерской. При этом страховщик должен отремонтировать застрахованное авто не более чем за тридцать дней на станции технического обслуживания, которая расположена на расстоянии не дальше 50 километров от места жительства страхователя или места аварии. Рекомендованная СТО должна гарантировать качество работы на полгода, а на лакокрасочные и кузовные работы – не меньше года.

В случае если страховая компания не может обеспечить выполнение всех этих условий, страхователь имеет право требовать денежную компенсацию понесенного ущерба. Сумма страхового возмещения перечисляется на банковские реквизиты, указанные в заявлении на ПВУ.

Учитывая некоторые сложности в получении страхового возмещения по обязательному страхованию автогражданки, владельцам автомобилей следует помнить о наличии добровольных видов страхования транспортных средств.

Похожие статьи

- Страхование от потери работы: особенности, услуги и отзывы

- Страхование гражданской ответственности. Разложим всё по полочкам

- Имущественное страхование на современном рынке: в чём его особенности?

- Что такое страховая премия простыми словами?

- Страховая компания "РГС": отзывы сотрудников и клиентов

- Страховка автомобиля без страхования жизни. Навязывают дополнительную страховку к ОСАГО - что делать

- "Росгосстрах": отзывы клиентов о выплатах