Волновая теория Эллиотта в трейдинге

Волновой анализ рынка доказал свою эффективность. Частные инвесторы и финансовые корпорации, крупные банки и простые трейдеры с успехом используют этот вид анализа и зарабатывают на этом.

Секрет популярности и успеха волнового анализа заключается в возможности точно предугадывать движения рынка. И это доказала практика.

Волновая теория Эллиотта была сформулирована в 30-х годах прошлого века в результате изучения графиков Фондового рынка.

Создатель теории Ральф Спенсер Эллиотт не являлся сотрудником биржи и не играл на ней, он был экономистом-бухгалтером. В 1925 году был назначен департаментом США на должность министра финансов Никарагуа и снискал себе славу и популярность аналитика, подняв экономику страны из кризиса.

Это позволило в дальнейшем создать консалтинговую компанию и зарабатывать, консультируя состоятельных клиентов. Но тяжелая болезнь вынудила его оставить это поприще.

Однако острый аналитический ум не мог оставаться без дела. В перерывах между тяжелыми приступами анемии Эллиотт изучает биржевые графики и находит закономерность в развитии цен.

Через несколько лет он систематизирует свои наблюдения и издает книгу, в которой представлены волновые модели рынка.

Так появилась на свет волновая теория Эллиотта. Роберт Пректер уже в 70-е годы в соавторстве с Альфредом Фростом издал книгу «Волновой принцип – ключ к пониманию рынка».

Книга Р. Пректера – учебник по теории Эллиотта

Эта книга моментально становится настольной у трейдеров. Она представляет собой каталог всех волновых моделей. Волновая теория Эллиотта здесь была систематизирована и дополнена.

Роберт Пректер ввел новые модели и исправил некоторые неточности, связанные с ортодоксальными вершинами. Ввел более совершенную нотацию волн в двойных зигзагах, согласовав тем самым волновые уровни в сложных коррекциях.

Роберт Пректер изложил волновую теорию Эллиотта более простым и понятным языком. Он создал хорошее учебное пособие для начинающих. Волновая теория Эллиотта в книге Пректера представлена в виде хорошо систематизированного каталога.

Для каждой волновой структуры прописана ее роль и значение, функция и стиль.

Изучив эту книгу, можно с легкостью ориентироваться в сложной структуре рынка и прогнозировать появление импульсных или коррекционных волн.

В чем ценность волновой теории

Волновая теория Эллиотта не придумана, а является результатом эмпирических наблюдений и опыта. Это каталог волновых паттернов и закономерностей их формирования. И поэтому прогноз движения рынка строится не на теоретических рассуждениях, а на поведении рынка.

Инвесторы принимают решения покупать или продавать активы на основе своих ожиданий, и это отражается в волновых моделях, которые повторяются вот уже на протяжении ста лет. Именно повторяемость волновых структур является основой волнового анализа.

Роберт Пректер развил эту идею и сейчас занимается прогнозированием не только рыночных цен, но и социально значимых событий в мире.

Практическое применение волн Эллиотта

Начинающих волновиков прежде всего интересует, как волновая теория Эллиотта работает на практике.

Роберт Пректер занял первое место среди трейдеров, торговавших на реальных счетах в 1984 году, а в 1989 году газета Financial News присвоила ему звание «Гуру десятилетия», включив его в пятерку лучших аналитиков рынка.

Эллиотт доказал практическую ценность созданной им теории, дав верный прогноз роста фондового рынка на 1935 год.

Волновая теория работает так же хорошо и сейчас. И она будет работать, пока есть живая торговля, и на рынке формируются естественные паттерны спроса и предложения в виде волн. А для того, чтобы делать верные прогнозы и вести успешную торговлю, нужно изучить все волновые модели.

Волновой анализ рынка

Отличие волнового анализа от других видов заключается в том, что здесь движения рынка рассматриваются через призму волнового паттерна.

Волновая теория Эллиотта в книгах других авторов и исследователей получила свое развитие уже как методика анализа и торговли на основе волн.

А. Болтон, Р. Балан, Г. Нили, Б. Вильямс, Д. Возный, Д. Стукалов и другие – все они внесли огромный вклад в развитие волновой теории и волнового анализа.

Но знания теории недостаточно. Важно знать, как применяется волновая теория Эллиотта на практике.

Как делается прогноз на основе волнового анализа

Трейдер принимает решение открыть сделку в зависимости от того, где, на каком масштабе зафиксирован тренд, то есть, где идет развитие волны в конкретном направлении с определенными целями.

Этот тренд может быть частью более крупной волновой структуры, например, коррекции. И в этом случае на младшем волновом уровне будет идти торговля по тренду, а на старшем волновом уровне - торговля в диапазоне.

Взаимодействие волновых уровней и вложенность волновых моделей друг в друга - это основной фрактальный принцип волн.

Но для правильного ведения волнового анализа нужно тщательно изучить все волновые модели, которые описали в своей книге Пректор и Фрост. Волновая теория Эллиотта - это системный каталог всех волн и паттернов.

Волновые модели рынка

Итак, волновая теория представляет собой обширные наблюдения и систематизацию волновых паттернов.

Ральф Эллиотт открыл 13 волновых моделей, которые все время повторяются и имеют фрактальную структуру самоподобия. Эллиотт увидел фракталы на биржевом графике (не путать с индикатором fractal) и назвал это волновым принципом.

Фрактальная теория была открыта в 50-х годах Мандельбротом, но Ральф Эллиотт увидел их на графике в 1938 году, а спустя 8 лет в своей второй книге назвал основным законом природы.

Волновой принцип Эллиотта основан на фрактальности и самоподобии.

Волновой паттерн действия и противодействия

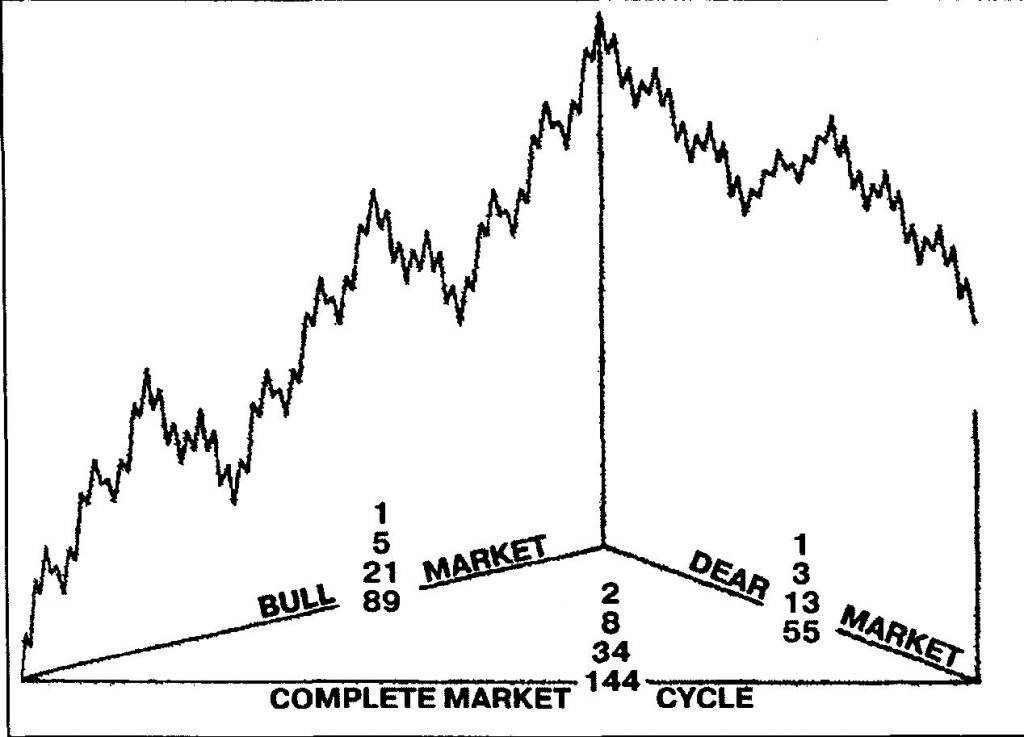

Основной волновой паттерн – это 8-волновый цикл импульс-коррекция (5-3).

На схеме это выглядит так:

Этот цикл повторяется и встречается везде, на всех графиках, минутных и годовых. Сразу бросается в глаза вложенность волн друг в друга.

На этом принципе вложенности и самоподобия как раз и зиждется волновая теория Эллиотта.

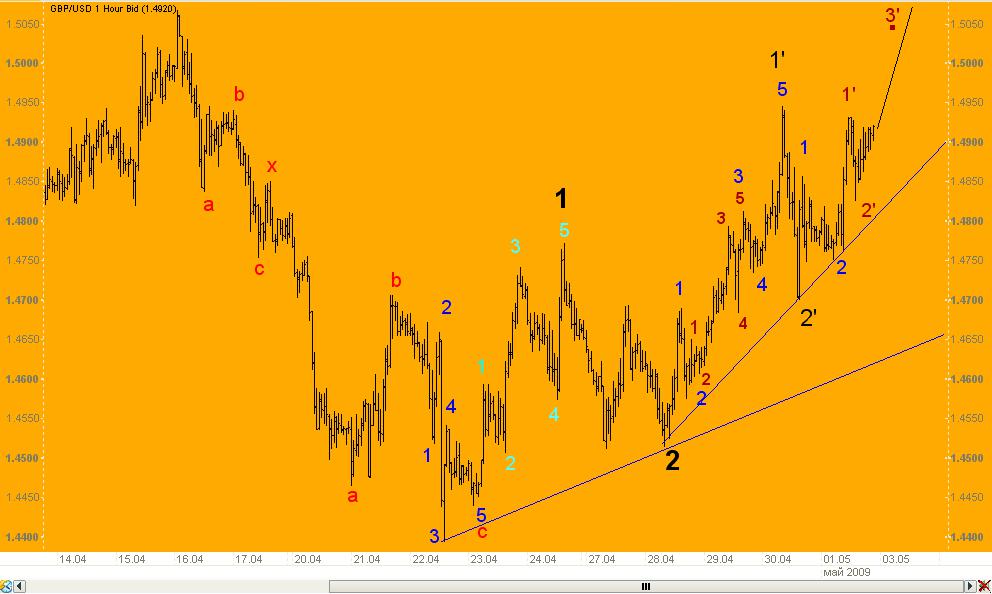

Пример на графике Форекс:

Вложенность волн указывает на то, что развивается большой импульс, и волны раскручиваются внутри него как пружина. Все вложенные волны должны получить свое завершение, и на этом графике видно, что большой импульс с черными метками находится только в начальной стадии формирования третьей волны.

Волновая разметка играет роль карты, и благодаря этому можно видеть, в каком месте волновой структуры старшего уровня формируется сигнал.

Здесь очень важно не ошибиться в волновой разметке и правильно определить принадлежность каждой волны, чтобы затем прогнозировать направление рынка.

Но вход в рынок осуществляется по фрактальному сигналу.

Техника фрактального входа

Основана на принципе фрактальной вложенности волн и применяется довольно часто.

В точке предполагаемого разворота вниз на 4-х часовом графике должен образоваться фрактал минимум из трех-пяти баров (фрактал Билла Вильямса). Не путать с фракталом Мандельброта.

За это время на часовом графике должен сформироваться заходной 5-волновый импульс. Это первое условие для входа.

Второе условие – формирование ответного фрактала, как второй опорной точки первого импульса, и такого же ответного фрактала на коррекции.

Таким образом, на графике должны быть сформированы 3 фрактала (здесь имеется в виду индикатор «фрактал»). Индикатор fractal – это средний из пяти идущих подряд баров с наибольшим/наименьшим High/Low.

Недостаток индикатора в том, что он забегает вперед, показывает метку до формирования третьей свечи. Поэтому необходим визуальный контроль.

На 4-х часовом графике ниже показаны 3 фрактала, третий из них сигнальный.

Теперь нужно перейти на младший уровень и отследить формирование вложенных фракталов на часовом графике.

Позиция открывается на возобновившемся движении от часового фрактала (3):

Признаки разворота

Закрываются позиции рядом с уровнями расширения по Фибоначчи, но обязательно при наличии признаков окончания локальной структуры, угасания тенденции.

Как уже отмечалось, пятая волна в импульсе всегда дает дивергенцию на разрядке MACD 5,34,5 в четвертой волне.

Теория волн Эллиотта подробно описывает признаки окончания тенденций и начало разворотов.

Некоторые волновые модели прямо указывают на то, что тренд заканчивается, и рынок скоро развернется.

Например, завершающий диагональный треугольник.

Сама структура этой модели говорит о том, что участники рынка не уверенны в дальнейшем росте и закрывают сделки.

Если же рядом находятся уровни расширения по Фибоначчи, то сделку или часть позиций лучше закрыть.

Волновой анализ и пропорции Фибоначчи

Р. Эллиотт подчеркивал, что основа закона волн - числа Фибоначчи. На этой основе делается большинство прогнозов начала и окончаний направленных рыночных движений.

Волновая теория Эллиотта, коррекции и уровни Фибоначчи - это единое целое.

Развитие импульсных волн и коррекций внутри них точно соответствуют «золотому сечению», которое было найдено в 13 веке Леонардо Пизанским по прозвищу Фибоначчи.

Это имеет большое значение в прогнозировании волновых движений. И это подробно описано в книге Пректера и Фроста.

Коэффициенты волн по Фибоначчи

Соотношение волн Эллиотта с числами Фибоначчи дает информацию о наиболее вероятных разворотных точках.

Эта информация очень важна для трейдера. Это позволяет управлять открытыми позициями и вовремя забирать прибыль.

Или же в сочетании с другими сигналами открывать сделки на нужном ценовом уровне и в нужное время.

На пропорциях Фибоначчи держится вся волновая теория Эллиотта, Роберт Пректер вслед за Эллиоттом не устает это повторять.

Растяжение волн внутри импульса

В трейдинге очень важно знать, по каким законам развиваются волны. В основном позиции открываются по тренду, а это значит, что работа идет внутри локального импульса.

Главное свойство импульса - растяжение. Важно научиться видеть его, и на основании этого делать прогноз целей.

Растянута всегда только одна из волн. Растяжение не измеряется в пунктах, оно всегда относительно, и выражено в процентах относительно размеров других соседних волн.

В торговле по волнам важно знать следующие моменты.

Если первая волна прошла с сильным растяжением, показав большую вложенность и аномальный для первой волны ценовой диапазон, то не стоит ожидать растяжения третьей и пятой волн. Импульсы с растянутой первой волной формируются в виде клина.

В нормальных импульсах третья волна растягивается как минимум на 1.618 от диапазона первой волны.

Если третья волна не достигла этой величины и приблизительно равна первой, то, возможно, будет растяжение пятой волны.

Сигналом будет затяжная по времени и сложная по структуре 4 волна и ценовые ориентиры старшего волнового уровня.

Если третья волна достигла 261.8 % величины первой, то следует ожидать, что пятая волна не достигнет вершины третьей.

Все эти признаки трендовых импульсов помогают прогнозировать направление и примерные цели, выстраивать торговлю на выбранном масштабе.

Позиции по тренду в сторону развивающегося импульса открываются на окончаниях коррекций.

Таким образом, волновой анализ и теория Эллиотта позволяют делать точные прогнозы внутри импульсных волн и вести успешную торговлю в направлении действующего тренда.

Прогностическая ценность импульса

Заключается в том, что он ведет себя каждый раз одинаково.

Третья волна в трендовом импульсе никогда не бывает самой короткой.

Четвертая волна не заходит в область второй волны.

Четвертая волна очень редко повторяет по форме вторую волну. Это называется правилом чередования.

Просто здесь рынок как бы дает подсказку: если вторая волна прошла резким зигзагом, то не стоит ожидать такого же от четвертой волны. Вероятнее всего, она будет горизонтальной коррекцией.

Четвертая волна всегда дает разрядку MACD 5,34,5. Пятая волна дает дивергенцию и имеет величину, как правило, от 0.618 до 1,0 от длины первой волны.

Заключение

Волновая теория Эллиотта очень точно определяет природу волн. Волновой анализ рынка дает возможность точно предсказывать дальнейшее направление цен, изучая настроение участников рынка, которое отражается в волновых фигурах.

Почему образуются волны на графике? Инвесторы купили активы, вложили деньги и рискуют вложенной суммой. Прогноз оказался верным, и образовалась прибыль. Можно и дальше держать позицию на повышение, но есть опасение, что праздник жизни скоро закончится, и потеряется часть заработанных денег. Поэтому игроки заблаговременно закрывают часть позиций, переводя заработанные деньги в кэш.

Когда объемы торгов понижаются, банки маркетмейкеры начинают понижать цены. На графике формируется экстремум, и начинается коррекция. Это происходит из-за того, что участники рынка сокращают позиции, а брокеры понижают цены, стимулируя новую волну покупок.

Спекулянты хотят покупать дешево, а продавать дорого. Таким образом, волны на графике отражают настроение участников рынка, их реакцию на экономические или политические новости. Волны указывают на настроение инвесторов, отражают их страхи и ожидания, а не объективные экономические показатели.

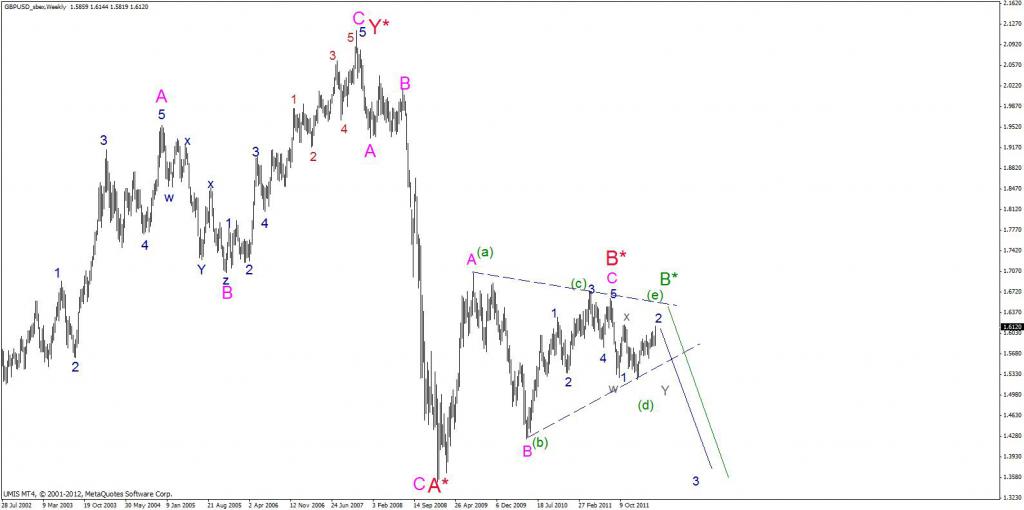

Посмотрите на график рынка Форекс второй половины 2008 года. Какие объективные экономические причины уронили фунт стерлинга и Евро более чем на 1000 пунктов? Не было таких причин. Только паника.

Психология людей, их отношение к деньгам и богатству не меняется со временем, и поэтому волновые паттерны неизменно повторяются уже на протяжении более ста лет.

Похожие статьи

- Теория Шредингера простыми словами. Кот Шредингера. Эрвин Шредингер

- Числа Фибоначчи – ключ к разгадке кода Вселенной?

- Уровень Фибоначчи. Правильное построение и использование линий Fibonacci

- Лучшее шоу для танкистов - ЛРН: как отправить реплей?

- Последовательность Фибоначчи и принципы Золотого сечения

- Эффект Комптона: краеугольный камень квантовой механики

- Индикатор Bollinger Bands: настройки, практика применения