Виды векселей. Вексель простой. Расчеты векселями

Расчет между предприятиями может осуществляться наличкой, банковским переводом, а также с помощью долговой ценной бумаги - векселя. Он удостоверяет денежный долг организации перед кредитором, права на который может передаваться третьему лицу без согласия "эмитента". Далее будет детально рассмотрено само понятие и виды векселя.

Определение

Вексель — это самая первая в товарном мире ЦБ. Он происходит из долговой расписки. В современном мире он используется реже, чем акции и облигации. Их сходство заключается в том, что все эти ЦБ основываются на ссудном капитале. Основные отличия от облигаций:

- вексель - не эмиссионная бумага;

- все выпущенные облигации подлежат госрегистрации;

- вексель - платежный инструмент;

- облигации продаются по договору;

- у векселя нет электронной формы.

Преимущества использования векселей:

- дополнительная гарантия своевременного возврата денег, оформление сделки не требует предоплаты, повышает степень доверия контрагентов, ускоряет оборачиваемость денежной массы;

- как ЦБ вексель можно продавать и покупать, предоставлять в обеспечение кредита;

- вексель способствует развитию коммерческого кредита.

Особенности ЦБ:

- составляется в абстрактной форме;

- бесспорен - заемщик не может возразить против своей обязанности вернуть долг;

- можно использовать как платежное средство;

- у сторон солидарная ответственность.

В условиях развития рыночной экономики популярность векселей возрастает. На это есть ряд причин:

- вексель – ЦБ, которая помогает оперативно решать сложные финансовые проблемы;

- у КБ и крупных предприятий уже есть опыт проведения таких расчетов.

Виды векселей

Соло - обязательство должника вернуть долг кредитору в том размере, который указан в документе. Вексель простой выписывает покупатель, у которого в момент поставки не хватает средств, чтобы расплатиться с поставщиком. Этой договорной распиской он обязуется погасить долг через определенное время.

Переводной вексель (тратта) — безусловный приказ векселедателя своему кредитору вернуть указанную в документе сумму третьему лицу. Из названия следует, что долг "передается" от одного контрагента другому.

Это два самых распространенных. Существуют также другие виды векселей:

- Казначейские: выпускаются для компенсации дефицита госбюджета.

- Дружеские: выписывается кредитоспособным предприятием другому, которое испытывает финансовые трудности, с целью получения последним денег. Если партнер также выписывает вексель, то его уже будет называться встречным.

- Коммерческие: выписываются на основе кредитных сделок купли-продажи.

- Финансовые: лежат в основе ссуды, которая выдается одной организации другой за счет свободных средств.

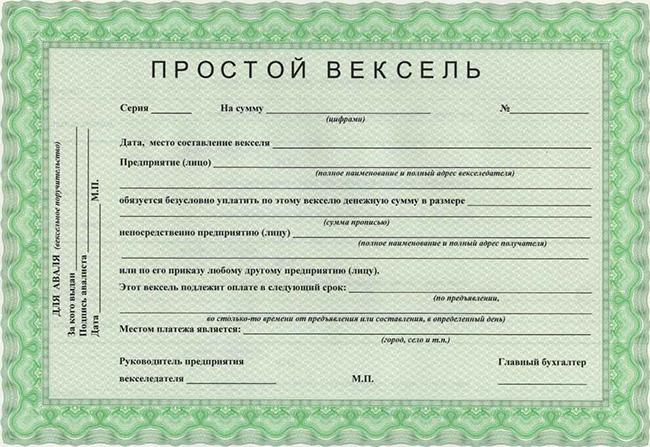

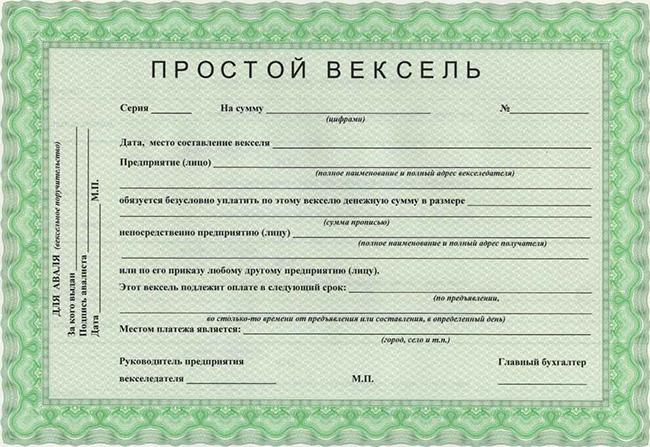

Реквизиты

- Название.

- Сумма долга цифрами и прописью.

- Сроки платежа.

- Наименование и адрес кредитора.

- Место и дата составления.

- Подпись заёмщика.

В тратте присутствуют дополнительные реквизиты:

- безусловное требование вернуть долг;

- наименование и местонахождение плательщика.

Сумма

Указывается цифрами и прописью. Если данные не совпадают, то корректной считается сумма прописью. Если таких указано несколько, то в учет берется самая меньшая. Разбивка суммы и сроков не допускается. Вексель простой - обязательство уплатить деньги без привязки к причине их получения. Поэтому если покупатель выписал его раньше, чем получил товар, то ответственность несет он сам, так как обязанность у него уже имеется, а актив он еще не получил.

Процентный вексель может включать в себя плату за ожидание возврата денег. Вознаграждение может либо сразу включаться в сумму, либо указываться отдельно. Ставка указывается, только если в графе "срок" установлено "по предъявлению". В остальных случаях заемщик возвращает деньги без учета платы за пользование.

Наименование и адрес плательщика

Документ обязательно должен содержать данные плательщика. Если это юридическое лицо, то в документе указывается его полное наименование и адрес госрегистрации. Если физлицо - ФИО, паспортные данные, место жительства. В соло плательщик и векселедатель - одно лицо, в тратте - разные. Поэтому в последнем указывается дополнительный реквизит - безусловное обязательство вернуть долг. Переводной вексель, образец которого представлен выше, кредитор выдает своему должнику, чтобы тот вернул деньги ремитенту. Это требование оформляется в документе фразой "Платите (наименование предприятия) или по его приказу".

Сроки

- «По предъявлению» в течение 1 года с даты составления. Могут быть оговорены иные условия, например, «... по предъявлению, но не ранее 1 апреля ... года». Если сроки не соблюдаются, то документ теряет свою силу.

- «Через ... после предъявления». Дата фиксируется отметкой на лицевой стороне.

- «Через ... после составления».

- Четкая дата.

Если не указан точный срок, то погашение векселя происходит в течение года по предъявлению. Но в документе обязательно должна быть указана дата составления.

Другие реквизиты

Если место платежа не указано, то таковым считается адрес плательщика. Переводной вексель недействителен, если в нем указано несколько адресов, или они отсутствуют вообще. Документ не обязательно должен быть выписан по адресу госрегистрации (места жительства) плательщика.

Подпись ставится в правом нижнем углу прописью. Если документ выписывается юрлицом, то должна стоять печать и две подписи: директора, главного бухгалтера. Без них расчеты векселями считаются недействительными.

Акцепт тратты

Это согласие должника по отношению к векселедателю вернуть деньги. Поскольку документ выписывает кредитор, то заемщик должен дать ему свое согласие. Иначе передача векселя невозможна. Чаще всего это вопрос оговаривается заранее по телефону.

Акцепт документа может быть дополнительно подтвержден авалем - гарантия платежа банком или другим лицом, не имеющего отношения к долгу. Он оформляется надписью на лицевой стороне или на приложении (аллонже). Авалист и его заемщик несут солидарную ответственность. Потребность в данной операции возникает, если кредитор не доверяет должнику и требует предоставить дополнительные гарантии в лице сторонней организации. Авалированы могут быть все виды векселей - в полном объеме или частично.

Обмен

Передача векселя осуществляется через индоссамент - надпись на ЦБ, которая означает безусловный приказ держателя об уступке всех прав новому владельцу. Должник на оборотной стороне или на аллонже пишет «Уплатите в пользу».

- Индоссат — выгодополучатель.

- Индоссант — лицо, которое передает вексель.

Частичная уступка прав по векселю не допускается. Индоссант сам подписывает передаточную надпись, которая затем скрепляется печатью. Он отвечает за платеж по векселю, если в документе не указана оговорка «без оборота на меня». Но тогда индоссант исключается из обязанных лиц. Выгодополучатель может предотвратить дальнейшую передачу векселя, включив в текст слова «не по приказу».

Виды индоссамента:

- именной - с наименованием, подписью и печатью;

- бланковый - вексель на предъявителя (выгодополучатель может сам вписать данные нового держателя);

- инкассовый - это передача векселя в пользу банка (она имеет вид «на инкассо» и позволяет финансовой организации предъявить документ к акцепту или платежу);

- залоговый - дополнительная гарантия возврата кредита (он сопровождается оговоркой: «валюта в залог»).

Цессия — это надпись на ЦБ о передаче прав собственности на нее.

Особенности данной передаточной надписи:

- цессия — двусторонний договор;

- при индоссаменте выгодополучатель отвечает и за имущественные права и за их осуществление;

- цессия — это именная передача, которая может быть оформлена не только договором купли-продажи, но и надписью.

Учет векселей

Это покупка векселя финансовым учреждением через индоссамент до наступления срока платежа. В обмен векселедержатель получает компенсацию за вычетом процента за досрочное погашение. Он рассчитывается по формуле:

Д = Н × т × р / 100% × 365,

- Д — дисконт;

- Н — номинал ЦБ;

- т — время до погашения, в днях;

- Р — учетная %.

Такая схема используется, если держателю срочно нужны деньги, а срок платежа еще не наступил. Досрочно выкупить ЦБ может только банк. Для финучреждения учет векселей равносилен выдаче ссуды под оправленный процент. Когда ЦБ будет предъявлена плательщику, то в сумму будут включены проценты за пользованием деньгами. Переучет - операция перепродажи финансовым учреждением векселя Центральному банку, если у него возникла потребность в дополнительных средствах.

Возврат денег

Расчеты векселями осуществляются по такому алгоритму:

- ЦБ предъявляется к оплате по месту проживания или нахождения плательщика четко в срок. Отсчет начинается со следующего дня после выдачи.

- Заемщик должен вернуть деньги сразу. Отсрочка допускается только при редких обстоятельствах.

- Преждевременный учет векселей возможен только в банке. Заемщик не обязан возвращать средства раньше срока.

- Если оплата векселя осуществляется частями, то на лицевой стороне документа делается соответствующая пометка. Векселедержатель не может отказаться от получения только части суммы.

Схема обращения векселя

- Поставщик отгружает товары покупателю.

- Должник акцептует вексель и передает его контрагенту.

- Поставщик продает платежное поручение банку продавца.

- Финансовое учреждение выплачивает деньги.

- Покупатель получает вексель в установленный срок.

- Банк возвращает свои деньги.

Проблемы обращения:

- нужно хорошо знать участников процесса;

- процедура взыскания средств законодательно не отрегулирована;

- самыми выгодными являются векселя крупных эмитентов.

Протест векселя — это удостоверенный нотариусом отказ от оплаты. По действующему законодательству, данную операцию можно осуществить только на следующий день после истечения даты оплаты, но не позднее 12 часов дня. Выгодополучатель вовремя не оплаченный вексель должен предъявить в нотариальную контору со следующей описью:

- подробное название и адрес векселедателей;

- срок и сумма платежа;

- данные всех индоссантов, их адреса;

- причина протеста.

В день принятия векселя нотариальная контора предъявляет его плательщику с требованием вернуть деньги. Если заемщик возвращает долг, то взамен он получает вексель, образец которого представлен выше. Если должник отказывается вернуть деньги, то нотариальная контора составляет соответствующий акт, который заносится в специальный реестр, и делает пометку на ЦБ: «опротестовано», дата, подпись, печать.

Проблемы обращения ЦБ

- Несовершенство нормативно-правовой базы, ни одна вексельная процедура не имеет четкой юридической регламентации.

- С увеличением оборотов сокращается поступление "живых" денег", деформируются финансовые потоки.

- Отсутствие контроля за действиями участников рынка.

- Низкий уровень ликвидности корпоративных векселей.

- В российской практике имеется много случаев некорректного использования данной ЦБ, а вот примеров оперативного взыскания долгов нет.

- В условиях кризиса погашать вексель придется не деньгами, а товарами.

- Очень часто кредиторы отказываются принимать эту ЦБ для расчетов.

За 2014 год банками РФ было привлечено векселей на общую сумму 1,130 трлн. руб. Доля краткосрочных ЦБ - 51,1%, более 1 года – 46,9%. Чаще всего к уплате предъявляют рублевые векселя – 640 млрд. руб., реже валютные - 421,3 млрд. руб. Удельный вес ЦБ, выпущенных банками, снизился на 4 процентных пункта и составил 3,3% в структуре привлеченных средств.

В Украине, в отличие от России, данная ЦБ может использоваться только юридическими лицами для расчетов с поставщиками товаров у услуг. Хотя нормативно-правовая база, которая регулирует обращение векселей на рынке, достаточно широкая, она нуждается в доработке. Тем более что правительство рассматривает данную ЦБ как одно из средств проведения взаиморасчетов между предприятиями.

Резюме

В качестве платежного инструмента может использоваться долговая расписка, в которой заемщик обязуется уплатить кредитору определенную сумму в срок. На отечественном рынке обращаются следующие виды векселей: простой и переводной. Первый выписывает плательщик своему кредитору. Второй получает должник и по нему обязуется вернуть деньги за товар третьему лицу. Учет векселей - возврат денег по ЦБ. Держатель может получить вознаграждение непосредственно от плательщика или из банка.

Похожие статьи

- Что такое вексель? Учет и погашение векселей

- Чем отличается акция от облигации? Рынок ценных бумаг

- Инкассо - это что? Расчеты по инкассо

- Что такое конвертация валюты: особенности, требования и курс

- Что такое акцепт оферты, договора, счета, платежных требований, векселя в банке?

- Финансовые инструменты - это.. Определение, сущность и основные виды финансовых инструментов

- Виды акций и их краткая характеристика