Прогрессивный налог в России. Прогрессивный подоходный налог

Для лиц, являющихся плательщиками обязательных отчислений в бюджет, может устанавливаться пропорциональный, регрессивный, прогрессивный налог. Такое разделение основывается на соотношении между ставкой и объектом обложения.

Характеристика

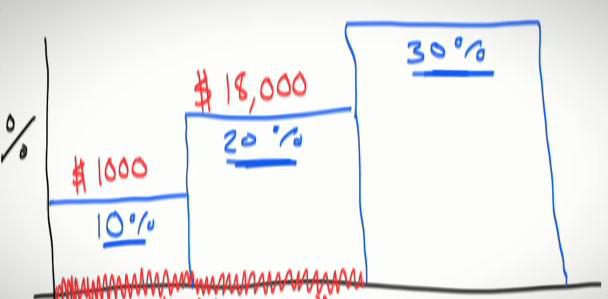

Прогрессивный налог представляет собой отчисление, ставка по которому повышается по ходу увеличения объекта обложения. При его использовании бремя в большей степени касается богатых людей. При пропорциональной системе ставка остается неизменной. Она не зависит от величины объекта обложения. Прогрессивный и пропорциональный налог, таким образом, противоположны друг другу. Многие экономисты являются противниками введенной в РФ единой ставки для физлиц.

Прогрессивный налог в России

Правительство РФ не планирует введение этой системы. На государственном уровне оптимальным считается сохранение ставки в 13 %. Об этом в одном из своих докладов заявил Дмитрий Медведев. Идея ввести прогрессивный подоходный налог в стране обсуждалась, однако не получила поддержки. В ближайшие годы, как заявил премьер-министр, система обложения физлиц не будет пересматриваться. Эту позицию поддержал и президент страны. Действующая шкала НДФЛ введена с 2000 года. По мнению Ивана Соловьева, эксперта Института законодательства и сравнительного правоведения, такая система обеспечивает оптимальную собираемость отчислений. В частности, в 2010-м в бюджет поступило 1789.6 млрд. р. от НДФЛ, в 2013-м - 2497.8 млрд. Кроме этого, как отмечает эксперт, доля по подоходному налогу в общем объеме бюджетных поступлений от налогообложения также увеличивается. Так, в 2010-м она составила 39 %, а в 2013-м - уже 41.9 %. Кроме этого, существующая сегодня система по уплате НДФЛ практически полностью ликвидировала из практики "серые зарплаты". В подтверждении правильности выбора эксперты говорят о том, что в мире не приветствуется ломка эффективных схем бюджетных отчислений. Это обусловлено тем, что любые изменения могут разрушить сформировавшуюся модель, а также существенно снизить доверие плательщиков налогов. Дмитрий Медведев, тем не менее говоря о том, что в ближайшее время система не будет пересмотрена, не исключил, что Правительство может вернуться к обсуждению вопроса через 5-7 лет. Сами эксперты говорят о том, что сейчас не совсем подходящее время для дискуссий по проблеме.

История

Прогрессивный подоходный налог фактически вошел в практику как результат классовой борьбы. Особое влияние на его внедрение оказали аграрии и представители рабочего класса. Противостояние, продолжавшееся на протяжении многих десятилетий, в котором то одна, то другая сторона одерживала победу, многочисленные попытки реформирования действовавших систем обложения, комплекс социальных и экономических факторов, в конце концов, дали желаемый результат. Прогрессивное обложение, таким образом, реализовалось на практике в форме подоходного налога.

Использование системы разными странами

Впервые прогрессивный налог, пример которого мы сейчас рассмотрим, ввел в Великобритании в декабре 1798-го премьер-министр Уильям Питт (мл.). Ставка начиналась с 2 пенсов/фунт на прибыль, величиной больше 60-ти фунтов (1/120). Далее происходило повышение до максимального показателя 2 шиллинга/фунт на доход, больший 200 фунтов (1/10). В середине июля 1893-го года в Пруссии были проведены преобразования в экономической системе (известны как "реформа Миккеля" по фамилии действовавшего в то время Иоганна Миккеля министра финансов). Прогрессивный налог начинали рассчитывать с 0.62% (для дохода в год 900 ÷ 1050 марок). Затем его повышали до 4% (для прибыли, большей 100 тыс. марок).

Простая поразрядная система

Она считается самой простой формой, в которой может начисляться прогрессивный налог. В этой модели налоговая база разделяется по разрядам. Каждому из них соответствуют высший и низший уровни дохода. Для того или иного разряда также устанавливается фиксированная сумма отчислений. Такая система использовалась во многих странах на начальном этапе внедрения подоходного налога.

Относительная поразрядная схема

Здесь также используется деление на категории. Для каждого разряда предусматривается собственная процентная ставка. Внутри категории сохраняется пропорциональная схема. При переходе на следующий уровень происходит скачок суммы. При использовании такой модели может возникнуть ситуация, когда у плательщика с большим доходом останется средств меньше, чем у граждан с более низким достатком.

Одноступенчатая система

В этой модели используется только одна ставка. Вместе с этим вводится предел, ниже которого доход не подлежит обложению. Выше установленной границы происходит начисление вне зависимости от последующего роста. Сама ставка не прогрессивна и фиксирована. Однако с учетом предела имеет место реальное повышение с увеличением дохода.

Многоступенчатая модель

При такой системе доход плательщика разделяется на части. Для каждой ступени характерна своя твердая ставка. Увеличение происходит с повышением облагаемого дохода на каждой ступени. Их количество может быть минимальным (две - в Польше) или максимальным (18 - в Люксембурге). В качестве особенности в такой системе выступает то, что налоговая ставка вменяется не относительно всего дохода, а на ту его часть, которая превысила границу той или другой ступени. В итоге к оплате будет представлена сумма всех отчислений по каждому уровню.

Плюсы и минусы многоступенчатой модели

К достоинствам следует отнести:

- Наглядность - всю систему можно представить как простую таблицу.

- Простоту - любой плательщик может самостоятельно провести расчет.

- Гибкость - в каждой ступени отдельно, для каждого субъекта можно изменить ставку.

- Индексация необлагаемого дохода (если он присутствует).

Среди недостатков стоит отметить:

- Большую сложность в сравнении с пропорциональной системой.

- В случае индексации дохода, в том числе и не подлежащего обложению, приходится повышать ставки либо расширять пределы ступеней.

Линейная модель

В этом случае ставка повышается без скачков. За счет равномерного ее увеличения, база становится больше тоже плавно. Обычно в линейной многоступенчатой системах максимальная ставка превышает начальный показатель в несколько раз. Это обуславливает тот факт, что повышение эффективной базы в пределах низких доходов происходит намного медленнее, чем при использовании одноступенчатой модели обложения.

Похожие статьи

- Что такое налог? Суть и виды налогов

- Что такое НДС простыми словами? Расшифровка аббревиатуры, суть и назначение налога

- Принципы налогообложения: классика и современность

- Годы НЭПа, причины введения новой экономической политики, ее суть и исторические факты

- Косвенные и прямые налоги

- Что такое регресс? Значение слова

- Налоговое бремя в экономике. Распределение налогового бремени