Федеральные налоги и сборы. Законодательство о налогах и сборах

Фискальная политика государства – это огромная комплексная система, направленная не только на пополнение федерального бюджета, но и, что из этого следует, улучшение благосостояния страны в целом. Разновидностей налогов множество, и каждая из них имеет свою целевую и предметную направленность. На каком основании возникают обязательства перед бюджетом и какова их классификация, мы узнаем из статьи ниже.

Что представляет собой налоговая система РФ

Федеральные налоги и сборы на сегодняшний день представляют собой неотъемлемую часть государственной казны. Поскольку благодаря им функционируют учреждения некоммерческого характера, социально незащищенные слои населения получают свои выплаты, ну а бульвары наших городов постоянно ухожены и облагорожены. Все это – за счет средств налогоплательщиков, которые также ответственно подходят к выплате своих обязательств перед страной.

Так что же собой представляют эти выплаты и какими они бывают? Действующее законодательство о налогах и сборах регулируется НК РФ, а также ЗРФ «Об основах налоговой системы в Российской Федерации», который был утвержден еще в 1991 году и, претерпев некоторые изменения, актуален и по сей день.

Согласно данным нормативно-правовым актам, любую государственную пошлину или налог следует понимать как обязательный платеж, который вносит физическое либо юридическое лицо в четко установленный срок. При этом плательщик налогов, помимо своевременного учета собственных обязательств перед казной, может также воспользоваться предоставляемыми льготами, если таковые ему положены.

Федеральные налоги и сборы: общая характеристика

Всего обязательных сборов общегосударственного характера разделяют на три подгруппы. При этом действующее законодательство о налогах и сборах гласит: любая пошлина федерального характера вправе устанавливаться и утверждаться только Государственной думой России, несмотря на территориальную распространенность ее удержания и выплаты. Всего общегосударственных обязательств насчитывается полтора десятка. При этом формируют федеральный бюджет всего лишь семь из них: НДС, сборы со страховых и банковских доходов, различного рода акцизы, биржевая пошлина и налог на доходы от операций с ценными бумагами, а также таможенные сборы.

Внебюджетные государственные фонды пополняются дорожными сборами и налогами на пользование природным сырьем. Такие внушительные пошлины, как на прибыль и доходы физических лиц, пополняют местную казну так же, как и фискальные обязательства на дарственное имущество.

О налоге на добавленную стоимость

Несмотря на то что налоговые федеральные сборы включают в себя целый перечень важнейших элементов, НДС, наверное, навсегда останется одним из самых популярных и обсуждаемых, поскольку уплачивает его в бюджет подавляющее большинство субъектов хозяйствования, являющихся юридическими лицами.

Данные обязательства налагаются на тех предпринимателей, которые либо реализовывают товары, либо же оказывают услуги, причем осуществляться такая деятельность должна исключительно на территории Российской Федерации. Однако государственная система налогов освобождает от уплаты НДС тех субъектов хозяйствования, которые зарабатывают себе на булку с маслом путем сдачи в аренду различных помещений лицам-нерезидентам, оказания услуг по воспитанию детей, реализации некоторых медикаментов и прочих.

Что касается перечисления взятых на себя финансовых обязательств перед бюджетом страны, то они осуществляются в установленные законодательно сроки (зачастую на практике таковые могут быть представлены как ежемесячно, так и ежеквартально).

Немного о налоге на прибыль

Если в первую очередь затрагивать те виды налогов и сборов, которые имеют наиболее весомую долю в казне государства, то вторым по значимости будет сбор на прибыль юридического лица-предпринимателя.

К обязательству перед бюджетом привлекаются как организации, имеющие российскую регистрацию, так и компании-нерезиденты, которые получают прибыль от своей коммерческой деятельности на внутреннем рынке страны. База уплаты пошлины формируется двумя доступными способами:

- согласно методу начисления (который в своем исчислении ссылается на совокупный объем отгруженных товаров);

- согласно кассовой методике (устанавливается исходя из суммы полученной выручки).

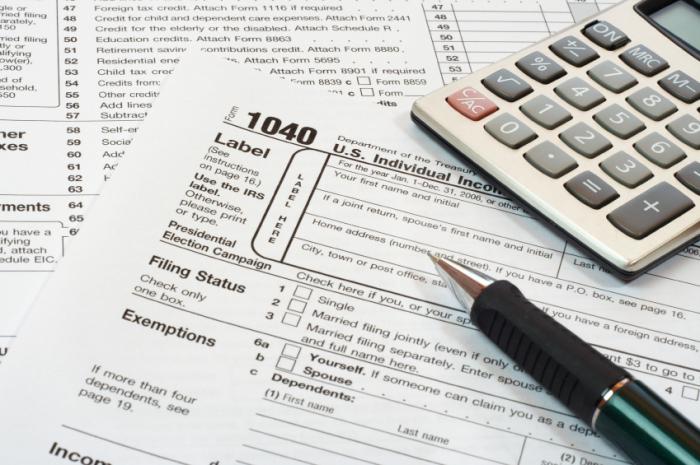

Что касается налоговой периодики, то в качестве номинальной принимается один календарный год, выплачивается же сумма обязательства ежеквартально, допустимы авансовые перечисления. Для документального подтверждения предприниматели обязаны подавать декларации в фискальные органы по месту регистрации.

Косвенные виды налогов и сборов: акцизы

Почему акцизы называют косвенными? Все очень просто: мы с вами, как рядовые потребители, сами делаем определенный вклад в государственную казну, покупая те или иные товары, поскольку в их стоимость уже заложена эта заветная пошлина. Как показывает практика, акциз включен в цену наиболее популярной и дефицитной продукции, а также той, которая производится государством на основе монопольного выпуска.

Характеристика федеральных налогов и сборов в аспекте обложения этой пошлиной заключается в следующем:

- операции по реализации и передаче прав на собственность подакцизной продукции;

- продажа алкогольной продукции, ранее перекупленной у непосредственного производителя;

- импорт подакцизной продукции с пересечением границы Российской Федерации.

Помимо всего прочего, существует ряд операций, которые освобождены от подобного сбора:

- вывоз подакцизных товаров за пределы РФ;

- безвозмездная передача такой продукции между структурными подразделениями внутри одного субъекта хозяйствования;

- переработка конфискованной подакцизной продукции.

Налог на доходы физических лиц

Система налогов нашего государства не обошла стороной и различного рода доход, не относящийся к результату предпринимательской деятельности. Иными словами – граждане РФ также имеют перед бюджетом некие обязательства, которые возникают в результате получения платы за собственную трудовую деятельность.

Что касается НДФЛ, то подобные налоги в федеральный бюджет платят следующие категории граждан:

- абсолютная фискальная ответственность касается лиц, которые признаны резидентами РФ, в свою очередь, к таким относятся граждане, проживающие не менее 183 календарных дней на территории страны;

- ограниченная же ответственность распространяется на нерезидентов РФ, которые всего лишь получают доходы от источников, расположенных внутри государства.

О едином социальном налоге

Открывать перечень федеральных налогов, которые можно отнести ко второстепенным, пожалуй, будет единый социальный сбор. Он является одним из самых молодых и имеет целевую направленность, что существенно отличает его предметную деятельность от прочих. Привлекаются к выполнению обязательств относительно единого социального налога следующие категории граждан:

- любые субъекты, которые осуществляют выплаты физическим лицам, при этом таковые могут, как являться представителями предпринимательского сектора, так и не быть его участниками;

- прочая категория лиц, относящихся к коммерческим деятелям: адвокаты, фермеры и другие.

Если объект, на которого распространяется данное обязательство, является также и чьим-то работодателем, то базой для начисления единого социального сбора будет совокупная сумма выплаченных средств персоналу. В противном же случае в качестве основы для налогообложения будут выступать доходы лица за отчетный год.

Налог на добычу полезных ископаемых

Пошлиной за добытые полезные ископаемые федеральный бюджет РФ пополняется благодаря определенной категории субъектов хозяйствования, которые имеют законное право пользоваться недрами земли. При этом, вне зависимости от того, на территории какой страны данные минералы находятся, лицо-предприниматель обязано стать на налоговый учет, обратившись в фискальные органы по месту собственной регистрации.

Периодичность выплаты сбора определена одним месяцем, при этом в качестве базы начисления обязательств выступает списочная численность добытых полезных ископаемых в разрезе варьируемой ставки. Последняя зависит от категории минералов:

- воды лечебного характера, которые могут добываться как в целях личного пользования, так и для дальнейшей их реализации;

- попутный газ;

- прочие полезные ископаемые.

Вне зависимости от места регистрации субъекта хозяйствования сумма начисленного налога подлежит уплате согласно местонахождению минералов. При начислении обязательств также немаловажную роль играет доля полученных предпринимателем веществ от общего количества залежей в недрах.

Что вам следует знать о налоге на воду

В действующем законодательстве предусмотрены такие федеральные налоги и сборы, которые на первый взгляд могут показаться странными. Но тем не менее с точки зрения экономической целесообразности они необходимы. К таким можно отнести и водный налог.

В качестве формирования базы на сбор данной пошлины выступают следующие объекты:

- пользование водными ресурсами из недр природного и прочего характера;

- пользование акваториями, однако сюда не входят лесоповальные работы;

- гидроэнергетическое применение ресурсов;

- в отдельную категорию включено и пользование водными ресурсами, которые необходимы при лесоповальных работах.

Если же субъект хозяйствования применяет несколько из вышеперечисленных категорий, то сумма начисленного налога должна высчитываться, исходя из каждой ставки отдельно.

Когда взимается пошлина за пользование животным миром

В некоторых случаях федеральный бюджет РФ пополняется даже при использовании объектов фауны в собственных целях. При этом законодательно утвержден перечень представителей животного и водного мира, изымая которых из их естественной среды обитания, физическое лицо имеет фискальные обязательства перед государственной казной.

Основные ставки налогообложения официально утверждены и изложены в НК РФ. Также следует отметить, что за изъятие молодняка, возраст которого не достиг одного года, лицо выплачивает пошлину в половинном размере от установленной. При этом исчисление базы налогообложения ведется, исходя из поголовного количества пользуемого скота. Не подвергаются казенному сбору те случаи изъятия представителей животного мира, при которых проводятся научные эксперименты с целью оздоровления фауны.

Государственная пошлина

В заключительной части статьи хочется сказать о том, что существуют такие федеральные налоги и сборы, которые относятся к особой категории и называются государственной пошлиной. Подобные сборы взимаются за ощутимое благо, оказанное для физических и юридических лиц уполномоченными органами судоустройства. В качестве последних могут выступать суды, нотариальные конторы, адвокатские бюро и прочие.

К объектам начисления базы налогообложения относятся исковые заявления гражданских субъектов, копии заверенных документов, регистрационные и прочие документы.

Похожие статьи

- Местные налоги и сборы в РФ

- Понятие, сущность и основные виды налоговых систем

- Как рассчитать транспортный налог? Транспортный налог для пенсионеров: льготы

- Виды налогов и сборов в РФ и их классификация

- Виды налогообложения для ИП. Какую систему налогообложения выбрать

- Что такое налог? Суть и виды налогов

- Транспортный налог: учет. Льготы по транспортному налогу (город Москва)