Единый сельскохозяйственный налог: декларация (образец)

Российские фермеры могут осуществлять свою деятельность в разных режимах налогообложения. Законодательство дает им возможность работать при условии уплаты ЕСХН, или единого сельскохозяйственного налога. Пользование данной преференцией предполагает также заполнение и предоставление в ФНС отчетного документа — декларации по ЕСХН. Каковы ее особенности? Как ее правильно заполнять?

Особенности налога

Единый сельскохозяйственный налог, или ЕСХН, относится к специальным режимам взаимодействия бизнеса и государства на предмет отчисления необходимых платежей в бюджет. Налогоплательщиками по ЕСХН могут быть как юридические лица, так и индивидуальные предприниматели, занимающиеся фермерской деятельностью.

Единый сельскохозяйственный налог заменяет следующие виды сборов:

- налоги на прибыль, имущество, НДС (для юридических лиц);

- налог на имущество, НДФЛ, НДС (для индивидуальных предпринимателей).

ЕСХН иногда рассматривается как аналог УСН. Этому предполагает схожая ставка — 6% (для УСН по схеме «доходы»). Уплата единого сельскохозяйственного налога осуществляется в 2 транша. Во-первых, это авансовый платеж — его нужно внести в течение 25 дней по истечении 6 месяцев года. Во-вторых, это оставшаяся часть налога — ее нужно уплатить до 31 марта следующего года.

Введя единый сельскохозяйственный налог, РФ, как считают многие эксперты, значительно стимулировала предпринимательские активности фермеров. Вместе с тем сельхозпроизводителям, работающим в рамках соответствующего режима налогообложения, необходимо предоставлять государству предусмотренную законом декларацию. Рассмотрим, каковы особенности составления данного документа.

Структура декларации

Какова структура декларации, которую должен предоставлять государству фермер, который платит единый сельскохозяйственный налог? Источник, о котором идет речь, состоит из следующих элементов:

- Титульный лист.

- Раздел 1, в котором исчисляется сумма ЕСХН, подлежащая оплате в государственный бюджет.

- Раздел 2, в котором отражаются цифры по расчету соответствующего налога.

- Раздел 2.1, в котором фиксируются суммы убытка, уменьшающие налог в рамках определенного периода.

- Раздел 3, представляющий собой отчет о целевом задействовании денежных средств, имущества, а также работ и услуг, которые получены фермером как результат благотворительной деятельности или осуществления целевого финансирования.

Внесение сведений в каждый из разделов имеет особенности.

Требования к заполнению

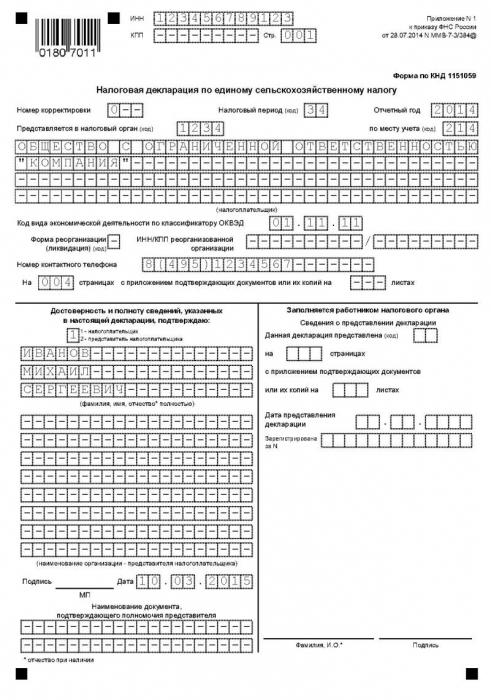

Заполняется декларация по форме, зафиксированной в Приложении № 1 к Приказу ФНС РФ от 28.07.2014 г. Если у фермера будут сложности со скачиванием данного документа в интернете, сотрудники ФНС всегда выдадут нужный бланк. Единый сельскохозяйственный налог — значимая преференция, но отчетность по нему — довольно трудоемкая процедура. Рассмотрим основные ее нюансы. Начнем со специфики заполнения декларации.

Первое, на что стоит обратить внимание: значения в графах документа должны указываться в рублях с округлением до целых чисел. По какому принципу? Если исходный показатель содержит значение более 50 копеек, то округлять нужно в большую сторону, если менее — то в меньшую. Сведения в заполненной и распечатанной (если работа с документом осуществлялась на компьютере) декларации нельзя исправлять ручкой. В каждом поле необходимо фиксировать только один показатель. Заполнять декларацию следует с помощью больших печатных букв. Если какой-либо из показателей указать не представляется возможным или его внесение в документ необязательно, нужно в соответствующем поле ставить прочерк. Если документ заполняется на компьютере, то нужно использовать шрифт Courier New в размере 16 или 18.

Заполнение титульного листа

Теперь переходим к заполнению основных элементов декларации, которую предоставляет государству предприниматель, выплачивающий единый сельскохозяйственный налог. Начнем с титульного листа.

В нем информация должна вноситься во все поля, кроме раздела, около которого стоит пометка о заполнении сведений работником налогового учреждения. В процессе работы с титульным листом необходимо зафиксировать:

- ИНН и КПП (для ИП — только ИНН);

- номер корректировки (в случае если подается исправленная декларация);

- отчетный год;

- код налогового органа (его можно узнать в документах, подтверждающих государственную регистрацию предприятия);

- код, отражающий место предоставления отчетного источника в налоговый орган (по месту регистрации налогоплательщика);

- полное название предприятия — в соответствии с информацией в учредительных документах.

- код ОКВЭД;

- если применимо: код формы реорганизации, ИНН и КПП новой структуры;

- контактный телефон плательщика сборов;

- количество страниц, формирующих декларацию;

- количество листов прилагаемых к декларации документов либо их копий (включая те источники, что подтверждают полномочия человека, представляющего интересы налогоплательщика).

Подтвердить достоверность сведений

Важнейший нюанс заполнения титульного листа: на нем есть раздел, в котором нужно сделать отметки, подтверждающие достоверность сведений, фиксируемых в декларации.

Если рассматриваемый отчетный документ подписывается руководителем фирмы или ИП, то необходимо проставить в соответствующей части листа цифру 1. Если интересы налогоплательщика представляет другой человек — то 2.

В первом случае необходимо указать Ф.И.О. руководителя фирмы или ИП. Также должна быть проставлена подпись и печать (при наличии). Во втором случае — аналогичным образом фиксируются Ф.И.О. представителя налогоплательщика, ставится его подпись и дата.

Если декларация предоставляется индивидуальным предпринимателем, то Ф.И.О. указывать не нужно. На документе в этом случае должны стоять подпись и дата. Если декларация предоставляется в ФНС представителем фирмы, то необходимо в соответствующем поле указать наименование документа, который подтверждает полномочия лица, выполняющего функцию по взаимодействию с ФНС.

Следующий структурный компонент декларации — Раздел 1. Изучим особенности его заполнения.

Заполнение Раздела 1

Главная задача при заполнении данного раздела — указать корректную сумму исчисленного налога, что подлежит уплате в бюджет. Но перед тем как ее определять, необходимо проставить на документе ряд важных отметок.

Так, в строках 001 и 003 необходимо проставить код ОКТМО (определяемый исходя из географии деятельности фирмы). Если соответствующие цифры будут короче 10 клеток, предусмотренным полем документа, на неиспользованных участках следует проставить прочерки. Код в строке 001 нужно указывать обязательно, в 003 — только если было изменено место расположения организации или предприниматель переехал в другой населенный пункт. Если география ведения бизнеса не менялась, то в строке 003 следует проставить прочерк.

Теперь перейдем к цифрам, на основе которых осуществляется расчет единого сельскохозяйственного налога.

В строке 002 необходимо указать сумму, отражающую величину авансового платежа по ЕСХН, которая исчислена к уплате государству по итогам деятельности фермера в отчетном периоде.

В строке 004 фиксируется сумма ЕСХН, которая подлежит перечислению в бюджет с учетом уже сделанных авансовых платежей за полугодие (берутся данные из строки 050 в Разделе 3, и из них вычитается цифра по пункту 002). Рассматриваемый показатель фиксируется, если значения в строке 050 больше или равны таковым, что зафиксированы в пункте 002.

В строке 005 фиксируется сумма ЕХСН к уменьшению за соответствующий налоговый период (из цифр по строке 002 нужно вычесть показатели по пункту 050 в Разделе 2). Отмеченное значение указывается, если в строке 050 цифры меньше, чем в 022.

Сведения, которые фиксируются в Разделе 1, должны быть подтверждены в соответствующем поле точно так же, как и на титульном листе.

Теперь рассмотрим порядок заполнения следующего элемента декларации — Раздела 2.

Заполнение Раздела 2

В строке 010 фиксируется величина доходов, которые налогоплательщик получил за соответствующий период. Данный показатель учитывается при определении размера базы для определения размера сбора. Источник права, который в данном случае регулирует то, как определяется единый сельскохозяйственный налог — НК РФ, а именно пункт 1 статьи 346.5 данного закона.

В строке 020 фиксируется величина расходов, которые были произведены налогоплательщиком за соответствующий период. И в этом случае источник, содержащий нормы, по которым определяется единый сельскохозяйственный налог — НК РФ. Аналогично, речь идет о положениях статьи 346.5 закона.

В строке 030 фиксируется налоговая база. Как ее определить? Очень просто: необходимо из доходов вычесть произведенные предпринимателем, который платит единый сельскохозяйственный налог, расходы. То есть вычисляем разницу между строками 010 и 020. Если она окажется отрицательной, то есть выяснится, что фермер отработал отчетный период с убытками, то налоговая база в этом случае признается нулевой.

В строке 040 необходимо указать величину убытка, на которую фермер снизил налоговую базу по ЕСХН за прошедший налоговый период. То есть нужно взять значения из пункта 030. Отметим, что соответствующие цифры можно использовать только в пределах сумм, не перенесенных на начало прошедшего налогового периода с предыдущих — в значениях, указанных в строке 010 в Разделе 2.1. Цифры в пункте 040 не должны быть больше, чем показатели в строке 030.

В строке 050 фиксируется в абсолютных значениях, собственно, ЕСХН, единый сельскохозяйственный налог. Как определить его? Ключевой критерий, влияющий на величину такого сбора как единый сельскохозяйственный налог — ставка. Она составляет 6%. Другой важнейший параметр, позволяющий определить требуемую цифру — величина налоговой базы, которая уменьшена на величину убытка, который зафиксирован в предыдущих периодах. То есть необходимо определить разницу между показателями строк 030 и 040, а затем вычислить 6% от соответствующей цифры.

После заполнения Раздела 2 необходимо заверить соответствующие сведения в том же порядке, как это осуществляется при работе с Титульным листом и Разделом 1.

Есть еще один важнейший этап работы с документом. Без его проведения не будет составлена корректная декларация. Единый сельскохозяйственный налог может быть уменьшен, как мы отметили выше, вследствие возможных убытков фермера. Определение соответствующих цифр осуществляется в Разделе 2.1. Рассмотрим специфику его заполнения.

Заполнение Раздела 2.1

Данный раздел заполняется, если фермер получил по итогам прошедших налоговых периодов убытки. При этом в расчет могут браться показатели, фиксировавшиеся предыдущие 10 лет. Аналогично, убытки по текущему налоговому периоду, могут быть учтены в пределах последующих 10 лет. Перенос показателей может осуществляться на любой год — целиком либо полностью. Но важно соблюдать очередность переноса убытков соотносительно с периодичностью их фиксации.

В строках 010-110 указывается величина убытков, которые не были перенесены с предыдущих периодов на текущий. Необходимо распределить их по годам (в соответствии с величиной показателей по строкам с 130 по 230, присутствующим в Разделе 2.1 за предыдущий период).

В строке 120 необходимо зафиксировать величину убытка за прошедший период (для этого нужно вычислить разницу между значениями в строках 020 и 010 в Разделе 2). Соответствующий показатель фиксируется, если цифры в строке 010, что в Разделе 2, меньше, чем те, что указаны в пункте 020 в той же части декларации.

В строке 130 необходимо зафиксировать величину убытков, приходящихся на начало следующего отчетного периода — тех, что налогоплательщики единого сельскохозяйственного налога могут переносить на следующие года. То есть необходимо из цифры в строке 010 вычесть значения из пункта 040, а затем к получившемуся показателю добавить сведения из строки 120.

Цифры из строки 130 необходимо перенести в Раздел 2.1 в декларации, отражающей результаты по следующему периоду, и зафиксировать в пункте 010.

В строках с 140 по 230 фиксируются суммы убытков, что не перенесены при уменьшении размера налоговой базы за прошедший период соотносительно с годами, когда они образовались. Величина убытков по прошедшему периоду должна быть при этом указана последней в очереди. Сумма показателей в строках с 140 по 230 должна соответствовать цифре в пункте 130.

Значения в строках с 140 по 230 следует перенести в Раздел 2.1 декларации, которая составляется за следующий период, и зафиксировать в строках с 020 по 110.

Заполнение Раздела 3

Раздел 3 — другой важнейший компонент, который включает в себя рассматриваемая декларация. Единый сельскохозяйственный налог — преференция фермера, которая также может сопровождаться возможностью пользоваться денежными средствами, работами либо сервисами, которые получены как результат благотворительной деятельности либо целевого финансирования. Сельхозпроизводители, которые воспользовались соответствующими ресурсами, должны, таким образом, заполнять Раздел 3 документа.

Отчетность по целевым средствам

Работая с отмеченным компонентом декларации, налогоплательщик должен выбрать наименования средств, которые использовались в порядке целевого назначения, а также кодов работ и услуг, предусмотренных законодательством. Все эти сведения необходимо зафиксировать в Графе 1.

В структуре отчета также должны присутствовать данные, которые отражают результаты деятельности в предыдущих периодах — в частности, если целевые средства были получены, но не использованы, и еще есть возможность их потратить. В графе 2 необходимо указать дату принятия данных средств, в графе 3 — их размер, а также срок использования (либо отсутствие такового, что иногда тоже может быть предусмотрено).

В графах 2 и 5 сведения должны указывать благотворительные организации, которые образованы в соответствии с положениями ФЗ № 135 от 11 августа 1995 года, НКО, а также коммерческие фирмы, которые получили целевые средства в соответствии с пунктом 1 статьи 251 НК РФ.

После заполнения необходимых пунктов в Разделе 3 необходимо суммировать показатели в графах 3, 4, 6 и 7, после чего заполнить строку «Итого по отчету» декларации.

Похожие статьи

- Режимы налогообложения: краткий обзор

- Какой налог относится к прямым налогам? Какие налоги относятся к прямым налогам

- Специальный налоговый режим: виды и особенности

- Молитва святому Пантелеймону об исцелении

- Начальное профессиональное образование - это какое? Начальное профессиональное образование в России

- Валовой национальный доход. Валовой внутренний продукт и национальный доход

- Уборка урожая в России